といった疑問はありませんか?

海外FXで一定の利益を得たら、所得税や住民税の課税対象になります。

2026年の確定申告の申告期間は2月16日(月)から3月16日(月)までです。

国内FXと異なり、給与所得や事業所得などと合算したうえで税金を求める仕組みになっているので、計算方法を知っておきましょう。

この記事では、以下の内容について詳しく解説します。

この記事でわかること

- 海外FXで税金が発生する利益額

- 海外FXの税金の計算方法

- 海外FXの確定申告の手順

海外FXの税金の仕組みを知っておけば、思わぬ税負担が発生するリスクを抑えられるでしょう。

海外FXの税金についての不安を抱えている方は、ぜひ参考にしてみてください。

\最大レバレッジ2,222倍で取引できる!/

Contents

海外FXで利益が出たら税金がかかる

海外FX取引で一定額以上の利益が発生した場合は、税金がかかります。

課税対象となった場合は、原則として2月16日から3月15日までの間に確定申告をしなければなりません。

一定以上の利益を得ているにもかかわらず、確定申告をしなければ、ペナルティを受ける可能性があります。

海外FXであっても、利益を得ると、国外送金等調書とCRSの仕組みによって確定申告の対象となることが明らかになります。

国外送金等調書とは、100万円以上の入出金があった場合に、金融機関が税務署に送付する通知書のことです。

そのため、海外FX業者から100万円以上出金すると国外送金等調書によって税務署に通知が行くことになります。

CRSは共通報告基準のことをいい、CRSを結んでいる国家間では、金融口座情報を自動交換できる仕組みです。

思わぬペナルティを避けるためにも、適切な確定申告を行いましょう。

海外FXで税金が発生するタイミング

海外FXで利益が発生するのは、利益確定をしたタイミングです。

含み益が数十万円あるいは数百万円になっても、その含み益は原則として課税対象になりません。

課税対象となるのは、1月1日から12月31日までの1年間で確定した利益の合計額から、取引にかかった必要経費を差し引いた金額です。

資金を日本国内の銀行に送金したかどうかにかかわらず、利益を確定した時点で課税対象となります。

海外FXで税金が発生する利益はどのくらい?

海外FXで税金が発生する利益は、給与をもらっている人・もらっていない人で以下のように異なります。

|

給与をもらっている人 |

年間20万円以上 |

|

給与をもらっていない人 |

年間95万円以上 |

それぞれ詳しく解説します。

給与をもらっている人:年間所得20万円以上

会社員やアルバイトなどの給与所得者の場合は、給与所得以外の年間所得が20万円を超えると確定申告の対象となります。

給与所得者は毎年12月頃に年末調整をしますが、海外FXなどで20万円以上の利益を得た場合は、自分で確定申告しなければなりません。

給与をもらっていない人:年間所得95万円以上

個人事業主や専業主婦(主夫)は、海外FXなどで年間95万円以上の利益を得ると確定申告の対象になります。

95万円は合計所得金額が132万円以下の人のすべてが対象となる基礎控除であり、95万円以下の所得であれば基礎控除によって所得が0円となります。

この基礎控除は、2024年度まで48万円でしたが、令和7年度税制改正により金額が見直しとなりました。

海外FXと国内FXの税金の違い

海外FXと国内FXでは、税金に対する取扱いが異なるので注意が必要です。

海外FXと国内FXの税金の違いは、以下の通りです。

|

海外FX |

国内FX |

|

|

所得区分 |

雑所得 |

雑所得 |

|

課税方法 |

総合課税 |

申告分離課税 |

|

所得税率 |

5~45% |

15% |

|

住民税率 |

10% |

5% |

それぞれの違いを詳しく見ていきましょう。

課税方法

海外FXと国内FXでは課税方法が異なります。

それぞれの違いを解説します。

海外FX:総合課税

海外FXで得た利益の税金を求める際は「総合課税」が適用されます。

総合課税とは、海外FXで得た利益だけでなく、給料や不動産所得など他の所得も合計した所得額から税金を計算する方法です。

ただし、海外FXで発生した損失は同じ雑所得(国内FXは除外)のみ相殺が可能で、給与や不動産所得などとの相殺はできません。

国内FX:申告分離課税

国内FXの利益にかかる税金は「申告分離課税」が適用されます。

申告分離課税とは、FXの所得と他の所得をそれぞれ分けて税金を計算する方法です。

給与所得者の場合は、給与と国内FXの利益にかかる税金が別々で計算されます。

税率

海外FXと国内FXでは、税率にも違いがあります。

それぞれの利益にかかる税率を詳しく見ていきましょう。

海外FX:累進課税

海外FXの所得税率は、所得が増えるほど税率が上がる「累進課税」が採用されています。

累進課税では、下表のように所得に応じて税率が異なります。

|

課税される所得金額 |

税率 |

控除額 |

|

1,000円から |

5% |

0円 |

|

1,950,000円から |

10% |

97,500円 |

|

3,300,000円から |

20% |

427,500円 |

|

6,950,000円から |

23% |

636,000円 |

|

9,000,000円から |

33% |

1,536,000円 |

|

18,000,000円から |

40% |

2,796,000円 |

|

40,000,000円以上 |

45% |

4,796,000円 |

さらに、住民税が原則として一律10%かかるので、利益のうち15〜55%前後の税金がかかります。

国内FX:一律20%

国内FXの利益にかかる所得税率は、所得額にかかわらず一律10%です。

住民税率は5%なので、合計で20%ほどの税金が発生します。

海外FXの税金の計算手順

海外FXの税金は、以下の手順で求めます。

- 海外FXの所得を求める

- 他の総合課税の所得と合算する

- 合計した所得金額に応じた税率をかける

順番に詳しく解説します。

1.海外FXの所得を求める

最初に、海外FX取引で獲得した1年間の所得を求めます。

所得を計算する際は、年間の総利益から必要経費を差し引きます。

計算式は以下の通りです。

海外FXの所得=(為替差益+スワップポイント)-必要経費

年間総利益は、年間の取引で発生した全ての損益とスワップポイントを合計します。

必要経費には、FXに関する書籍代やインジケーター、EAの購入費といった、FX取引に直接関連する費用が含まれます。

2.他の総合課税の所得と合算する

ステップ1で求めた海外FXの所得と、給与所得や事業所得といった他の総合課税の所得を合算します。

総所得金額から、基礎控除や扶養控除、社会保険料控除などの所得控除を差し引いた金額が課税対象となる課税所得金額となります。

3.合計した所得金額に応じた税率をかける

最後にステップ2で求めた課税所得金額をもとに、所得税額を計算します。

所得税率は5%から45%まであり、以下の税率と控除額を使って税額を求めます。

|

課税所得金額 |

税率 |

控除額 |

|

1,000円から |

5% |

0円 |

|

1,950,000円から |

10% |

97,500円 |

|

3,300,000円から |

20% |

427,500円 |

|

6,950,000円から |

23% |

636,000円 |

|

9,000,000円から |

33% |

1,536,000円 |

|

18,000,000円から |

40% |

2,796,000円 |

|

40,000,000円以上 |

45% |

4,796,000円 |

計算式は、以下の通りです。

所得税額=課税所得×所得税の税率−控除額

原則として、課税所得の10%にあたる住民税も課税されます。

課税所得金額が350万円の場合は、所得税と住民税を合わせて622,500円の税金が発生します。

350万円×20%(所得税率)+10%(住民税率)-427,500円(控除額)=622,500円

海外FXの税金を確定申告する際の手順

海外FXの税金を確定申告する際は、以下の手順で進めます。

- 確定申告に必要な書類を準備する

- 確定申告書を作成する

- 確定申告書を提出する

- 所得税を納付する

順番に詳しく解説します。

1.確定申告に必要な書類を準備する

まずは、確定申告に必要な以下の書類を準備します。

- マイナンバーがわかる書類

- 本人確認書類

- 源泉徴収票(給与所得がある場合)

- 各種控除証明書(社会保険料控除・医療費控除・住宅ローン控除など)

- 銀行口座がわかるもの(還付がある場合)

- 経費の領収書

- 年間取引報告書(年間損益報告書)

源泉徴収票や経費の領収書、年間取引報告書は、提出の義務がありませんが、税務調査が入ったときに提示できるように整理しておきましょう。

2.確定申告書を作成する

必要書類が揃ったら、国税庁の「確定申告書等作成コーナー」で確定申告書を作成します。

「確定申告作成コーナー」では、パソコンやスマートフォンの画面に従って情報を入力していくと、確定申告書が自動で作成されます。

手書きで作成する場合は、以下の方法で確定申告書を準備しましょう。

- 国税庁のホームページからダウンロードする

- 税務署や確定申告会場でもらう

- 市区町村の窓口でもらう

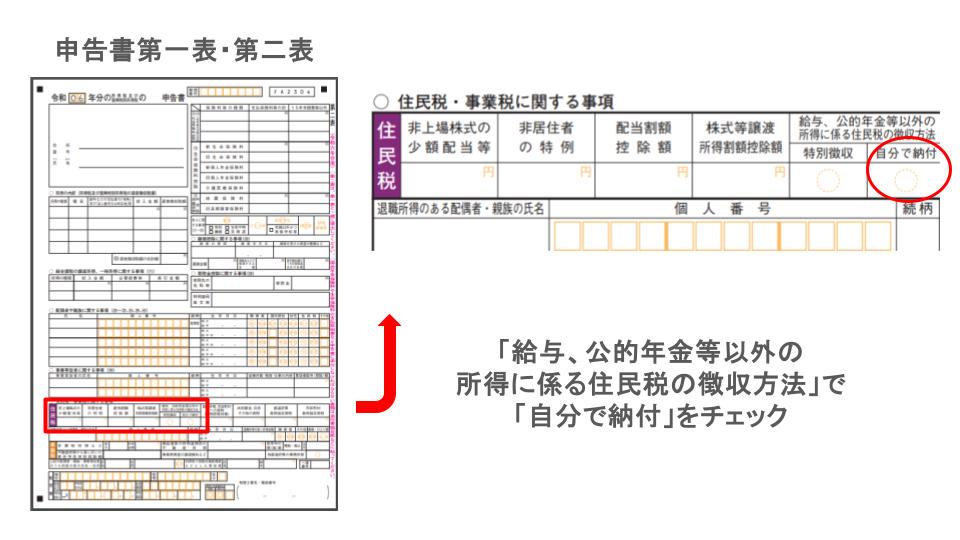

FX取引をしていることを会社に知られたくない場合は、確定申告書を作成するときに「住民税・事業税に関する事項」の項目で「自分で納付」を選択しましょう。

出典:国税庁の「申告書第一表・第二表」のPDFを編集

自分で納付を選択すれば、給与所得以外にかかる住民税が会社に通知されないので、FXで利益を得ていることが知られにくくなるでしょう。

3.確定申告書を提出する

確定申告の提出方法は、主に以下の3つがあります。

- e-taxで提出する

- 税務署に郵送する

- 税務署に持参する

e-taxを利用する際は、マイナンバーカードを読み込めるICカードリーダライタ、もしくはマイナンバーの読み取りに対応したスマートフォンが必要です。

4.所得税を納付する

確定申告書を提出したら、納付期限までに所得税を納付します。

納税方法は以下の通りです。

- 銀行口座からの自動振替による納付

- e-Taxを使ったダイレクト納付

- インターネットバンキング

- クレジットカード納付

- コンビニ納付

- 金融機関や税務署の窓口での納付

税務署から納付書や納税通知書が送付されるわけではないので、自身で納税方法を選択する必要があります。

所得税の支払期限は、基本的に確定申告と同じく3月15日までです。

住民税は、確定申告書で選択した方法で納めます。

特別徴収の場合は給与から住民税が差し引かれ、自分で納付する普通徴収を選んだ場合は送付された納付書や口座振替で納めることになります。

海外FXの税金に関する注意点

海外FXの税金には、以下のような注意点があります。

- 過去の損失を繰り越せない

- 国内FXの損益と相殺できない

- 確定申告が不要でも住民税申告が必要になる

それぞれ詳しく解説します。

過去の損失を繰り越せない

海外FXでは、国内FXのような損失の繰り越し(損失の繰越控除)ができません。

損失の繰越控除とは、過去の損失を今年度の利益と相殺する方法です。

国内FXでは過去3年分の損失繰越が認められていますが、海外FXは適用外なので注意しましょう。

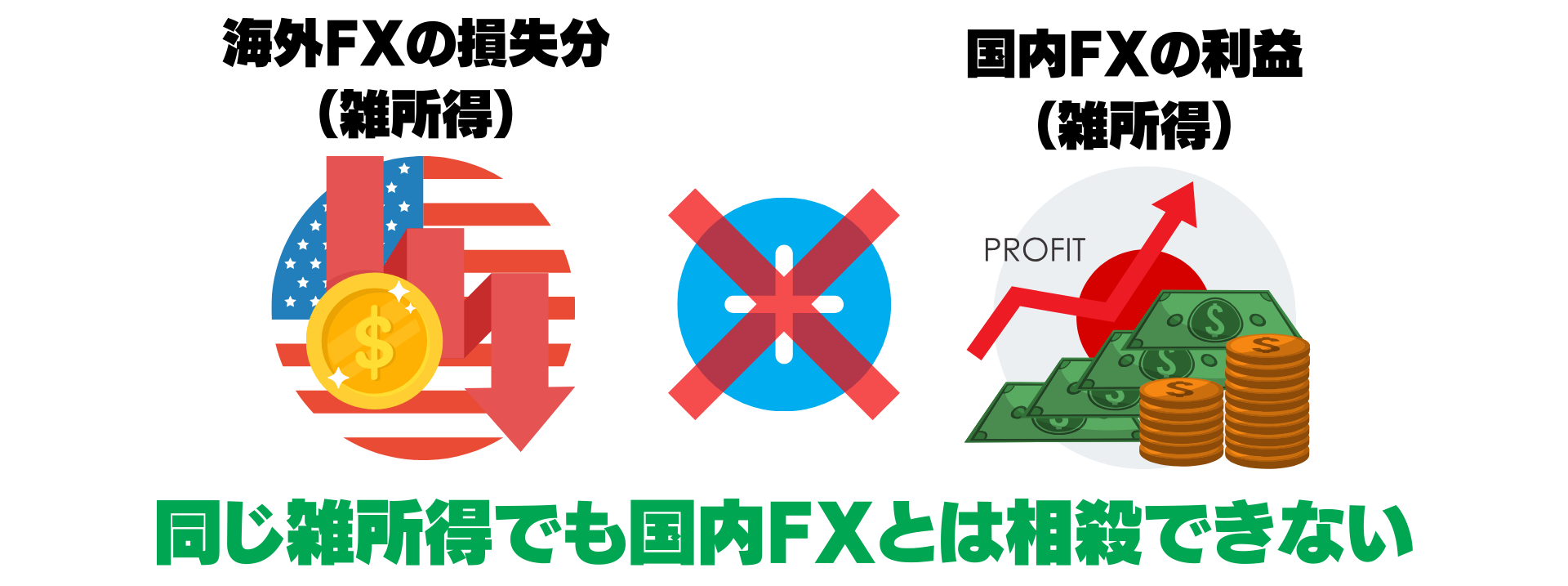

国内FXの損益と相殺できない

海外FXと国内FXの間では、損益が相殺できません。

仮に国内FXで大きな損失を出しても、海外FXの利益から差し引くことはできない仕組みです。

一方、他の海外FX業者で発生した損失や雑所得に該当する副業の損失であれば、相殺することができます。

確定申告が不要でも住民税申告が必要になる

海外FXで利益が発生しても、一定の基準を超えていなければ、確定申告は免除されます。

しかし、1円でも利益が出ていれば、基本的に住民税の申告が必要になります。

確定申告の対象外となっても、利益を得ている場合は、市役所や区役所で手続きをしましょう。

海外FXの節税方法

海外FXの税金を抑える方法には、以下のようなものがあります。

- FXに関する経費を申告する

- 他の雑所得と相殺する

- 法人化を検討する

それぞれ詳しく解説します。

FXに関する経費を申告する

海外FXの利益を確定申告する際に、経費を一緒に申告すれば、納税額を抑えられる可能性があります。

海外FXの経費として申告できるのは、以下のようなものです。

- FX関連の書籍

- インジケーターやEA(自動売買ソフト)の購入費

- FXセミナーの受講料 など

経費の証明書となる領収書やレシートは、確定申告時に提出する必要はありませんが、税務調査の際に提出できるように保管しておきましょう。

他の雑所得と相殺する

海外FXの利益は、他の海外FX業者で発生した損失や、雑所得に該当するアフィリエイトなどの損失であれば相殺できます。

例えば、海外FXで300万円の利益、アフィリエイトで50万円の損失が発生した場合は、課税所得金額を250万円に減らせます。

300万円-50万円=250万円

ただし、国内FXの損益や過去に発生した損失との相殺はできないので注意しましょう。

法人化を検討する

安定した利益が出ている場合は、法人化を検討してみましょう。

法人化には、以下のようなメリットがあります。

- 一定額以上の利益があれば税率が相対的に下がる可能性がある

- 経費の範囲が広がる

- 損益通算の対象範囲が広がる

- 10年間の損失繰越ができるようになる

個人の所得税+住民税の最高税率は55%ですが、資本金1億円以下の中小法人の実効税率は以下のように25~34%ほどです。

|

課税所得金額 |

実効税率 |

|

400万円以下 |

25.84% |

|

400万超800万円以下 |

27.55% |

|

800万円超 |

33.58% |

※2025年4月1日以降(中小法人等の軽減税率の特例措置廃止後)

ただし、法人化には以下のデメリットがあることも認識しておきましょう。

- 法人設立にコストがかかる

- 社労士や税理士などの顧問料が発生する

- 赤字でも税金が発生する

- 利益を個人口座に移すのが難しくなる

▶FXで法人化するタイミングやメリット・デメリットはこちらで詳しく解説!

まとめ:海外FXで利益が出たら適切な確定申告をして税金を納めよう

海外FXで一定以上の利益を出したら、確定申告をして税金を納付する必要があります。

確定申告の対象にもかかわらず、申告をしなければ、ペナルティを受ける可能性があります。

そのような事態を避けるためにも、海外FXの税金の仕組みを理解し、適切な手続きをするようにしましょう。

確定申告の手間を少しでも減らしたい方には、取引履歴をレポート形式で出力できるMT4とMT5を搭載しているBigBossをおすすめします。

BigBossで取引するメリットは3つあります。

- 最大2,222倍のレバレッジで取引できる

- 取引毎にBigBossPointがもらえる

- 約定力が高いSTP/ECN方式を採用

BigBossでは最大2,222倍の高いレバレッジで取引できます。さらに取引毎にBigBossPointを獲得できます。

また、プロスプレッド口座ではSTP/ECN方式を採用しており、約定力の高い環境で取引できます。

ぜひ、口座開設をしてみてください。

\最短3分で口座開設が可能!/

▼お得なボーナス

▼BigBossのおすすめ口座

BigBossコラム編集部

BigBossコラム編集部