とみなさんは疑問に思った経験がありませんか?

海外FXの取引で損失が発生した場合は、確定申告しなくても問題ないと考える方も多いでしょう。

また、一般的に海外FXの税金は国内FXよりも高い傾向があります。そのため、海外FXで取引した際に、少しでも税金を抑えたいと考えているのではないでしょうか?

そこでこの記事では、

- 海外FXで損失が発生したら確定申告は必要か

- 海外FXの税金ルール

- 海外FXで取引した際の節税方法

について詳しく解説します。

この記事では、海外FXで取引した場合の節税策も解説するため、税金を安くする方法がわかります。ぜひ、参考にしてください。

\最大レバレッジ2,222倍で取引するならBigBoss/

Contents

海外FXで発生した損失分に、確定申告の義務はない

海外FXで発生した損失分に、確定申告の義務はありません。国税庁のホームページを見ても、以下のように記載があります。

次のような副収入などがある方の確定申告に関する情報を提供しています。

1 衣服・雑貨・家電などの資産の売却による所得

2 自家用車などの貸付けによる所得

3 ホームページの作成やベビーシッターなどの役務の提供による所得

4 暗号通貨の売却等による所得

5 競馬などの公営競技の払戻金による所得

上記の所得を含め年末調整を受けた給与所得以外の所得が20万円以下の方は、確定申告は不要です。引用元:国税庁

つまり、海外FXや他の副業の所得が年間20万円を超えていなければ、確定申告する義務は発生しません。

ただし、海外FXで発生した損失を申告すれば、税金が安くなる可能性があります。

アフィリエイト報酬・他の海外FX業者の利益などがあれば、海外FXの損失と相殺してください。

例えば、アフィリエイトで200万円の収入があり、海外FXで100万円の損失を出したケースで考えてみましょう。

以下の表にもあるように、確定申告した方が課税対象額(税金を計算する際の基準になる金額)は少なくなります。

| 課税対象額(所得-損失) | |

|---|---|

| 確定申告しない | 200万円-0円=200万円 |

| 確定申告した | 200万円-100万円=100万円 |

もちろん損失を出しても申告の義務はないですが、損失分を申告して他の収入の利益と相殺できれば、課税所得額が減少します。

課税対象額が少なくなれば、所得税や住民税といった税金も安くなります。

海外FXの税金の仕組みを解説

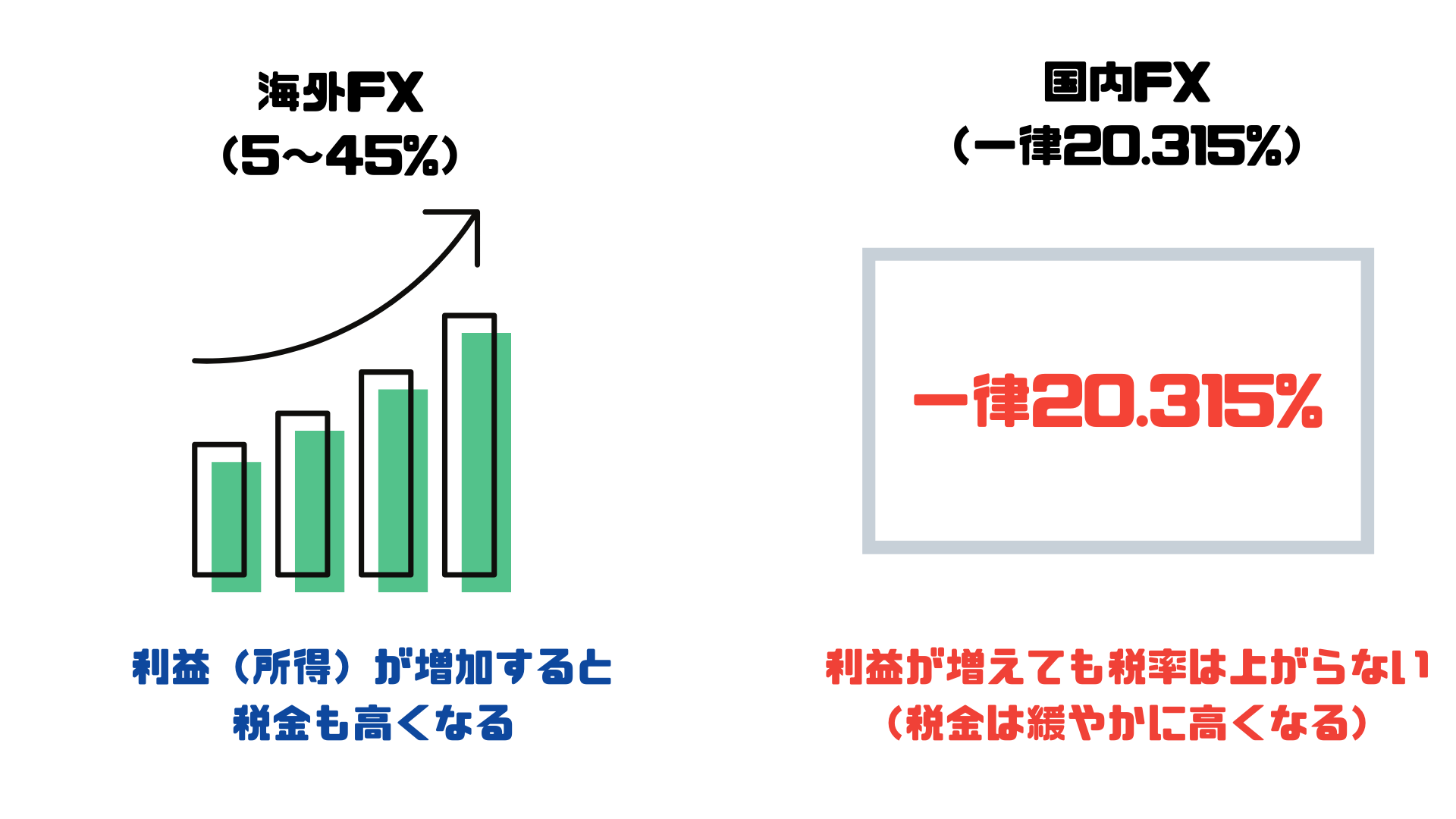

海外FXは国内FXと比べると、以下のような特徴があるため税金が高くなります。

- 海外FXは所得が増えるほど適用される税率が上がる

- 海外FXは損失繰越ができない

海外FXと国内FXでは、税金のルールが異なります。したがって、海外FXではどのようなルールで課税されるのか把握しておきましょう。

それぞれの点について順番に解説します。

1. 海外FXは所得が増えるほど適用される税率が上がる

海外FXは、以下の表を見ても分かるように、所得が増えるほど税率が上がっていく累進課税が適用されます。

| 対象となる所得額の範囲 | 税率 | 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,1111,000円まで | 23% | 636,000円 |

| 9,000,000円から17,1111,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,1111,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

一方の国内FXの税率は、一律20.315%です。他にも海外FXと国内FXでは、さまざまな違いがあるので、表にまとめました。

| 海外FX | 国内FX | |

|---|---|---|

| 所得区分 | 雑所得 | |

| 課税方法 | 総合課税 | 申告分離課税 |

| 税率 | 累進課税により5~45% (加えて住民税10%) |

一律20.315% |

| 損益を相殺できる所得 | 「雑所得・総合課税」の所得 (仮想通貨・アフィリエイト収入などの損益) |

「先物取引に係る所得」に分類される所得 (国内FXでの損益、先物・オプション取引など) |

| 損失の繰越 | 不可能 | 3年間可能 |

海外FXと国内FXでは、損益を相殺できる所得が異なります。さらに、国内FXのように損失の繰越ができません。つまり、国内FXの方が、税制が優遇されているといえます。

2. 海外FXは損失繰越ができない

海外FXは国内FXのように、損失繰越ができません。(個人の場合)

しかし、国内FXでは取引で生じた損失を3年間繰り越せるため、翌年の所得から差し引けます。

以下のケースを例に考えてみましょう。

- 1年目に200万円の損失

- 2年目に1,000万円の利益

国内FXの場合、損益通算が可能です。したがって、2年目に確定申告する際、1,000万円の利益から前年の損失である200万円を差し引けます。

その結果、課税対象額を800万円に下げられます。

一方、海外FXの場合、損失を次年度以降に繰り越すのは不可能です。したがって、2年目に1,000万円の利益が出たら、その金額を元に税金の計算が必要です。

では、損失繰越ができる場合とできない場合とで、税金がどのくらい変わるのでしょうか?

| 国内FX | 800万円×20.315%=162万5,200円 |

|---|---|

| 海外FX |

→合計280万1,044円 |

結果は、国内FXの方が海外FXよりも100万円以上税金が安くなりました。このように、海外FXでは、損失を翌年以降に繰り越せないので注意してください。

海外FXの節税対策4つを紹介

海外FXの税金は高い傾向があります。しかし、以下の4つの節税対策を行えば、税金が安くなります。

- 経費を計上する

- 副業や他の海外FX業者の損益と相殺する

- ボーナスの損失額も計上する

- 法人化する

順番にそれぞれの節税対策について見ていきましょう。

1. 経費を申告する

海外FXで節税するためには、経費を忘れずに申告しましょう。

経費とは、海外FXで取引をする際に使った費用です。経費をFXの利益から引くことで、所得が低くなり、税金も安くできます。

例えば、以下の費用は経費として認められやすいため、領収書やレシートを保管しておきましょう。

- FXに関する教材

- FXの勉強会などの受講料

- パソコンなどの購入費

このようにFXと関連のある費用であれば、経費計上しても問題ありません。

しかし、取引の際に発生するスプレッドや取引手数料については、経費にできません。

なぜなら、スプレッドや取引手数料はすでに損益に含まれており、経費として計上すると二重申告にあたるからです。

また、FXに関連性のない費用は経費計上できないので、注意してください。

2. 副業や他の海外FX業者の損益と相殺する

複数の海外FX業者で取引している場合や他の副業でも収益を得ているのであれば、それらの損益と相殺しましょう。

仮想通貨やライターなど他の収入と損益を相殺すれば、全体の所得額が減ります。

所得額を減らせれば、所得税や住民税などの節税が可能です。

ただし、国内FX業者の損益は「申告分離課税」に分類されるため、海外FX業者の損益と相殺できません。

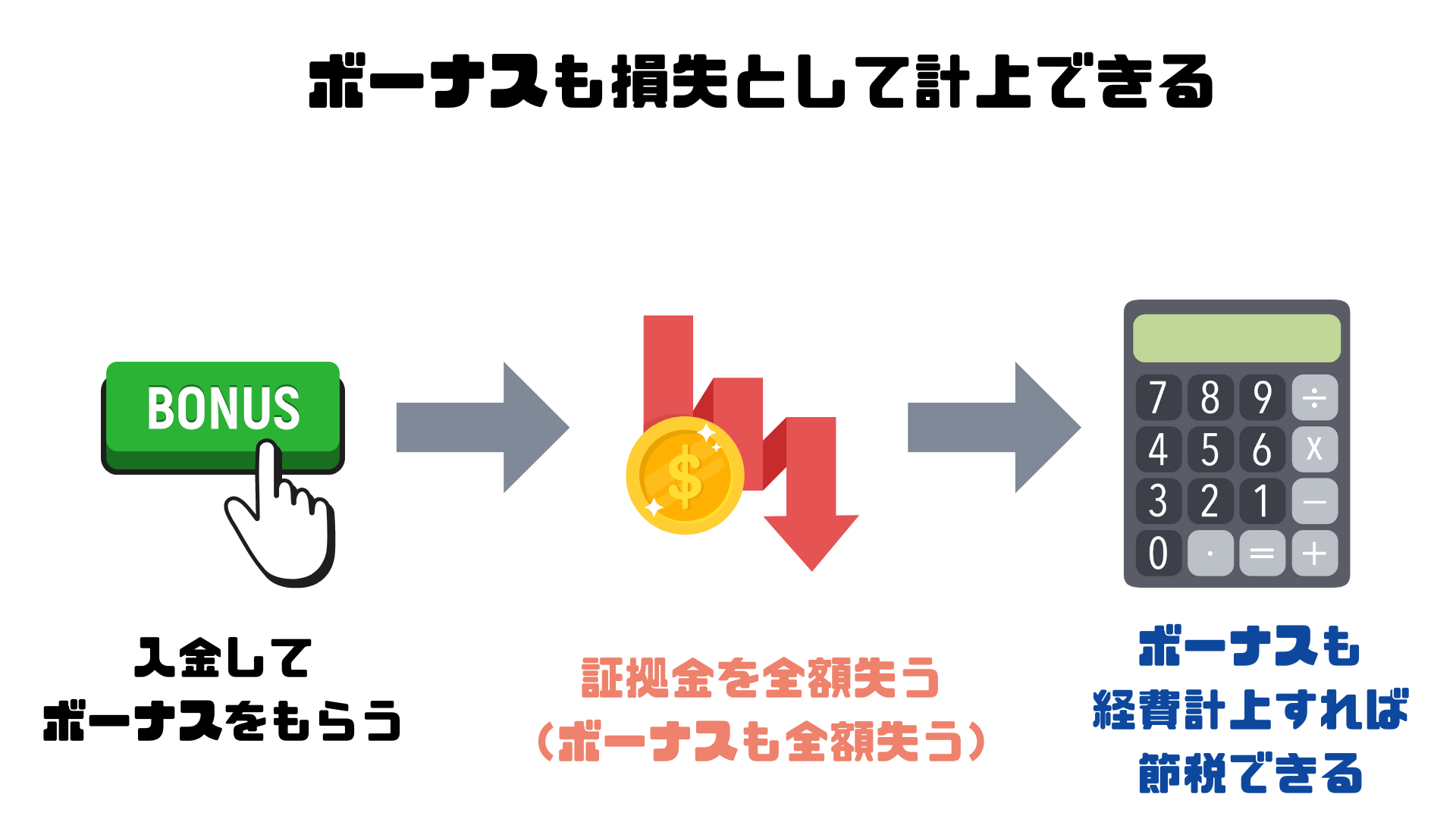

3. ボーナスの損失額も計上する

海外FXで取引した際、ロスカットにより証拠金を全額失うケースもあるでしょう。

その際、入金時や取引時に得たボーナスも、損失額として計上できます。

50万円分の入金ボーナスが口座にあるケースで考えてみましょう。

取引時に口座内の現金だけでなく50万円のボーナスも全て失った場合、現金の損失のみ取引履歴に含まれています。そのため、そのまま申告をしても、税金は安くなりません。

そこで、失ったボーナスをその年の利益から差し引けば、課税対象額が減ります。

海外FXではボーナスを提供している業者が多くあるため、忘れずに計上しましょう。

なお、ボーナスを損失として計上できるかについては、今後税制が変わる可能性もあるので注意してください。

4. 法人化する

個人で可能な節税対策は多くありません。海外FXで多くの利益が発生しており、より多く節税したいのであれば、法人化を検討してみてください。

FXの利益については、一般的に事業所得として認められません。他の副業のように、個人事業主になり青色申告を行う節税対策も難しいでしょう。

法人化した場合、さまざまな節税対策を利用できるため、個人や個人事業主より支払う税金が少なくなります。

なぜなら、法人の実効税率(約33%)が個人の所得税や住民税を合わせた税率(最大55%)よりも低いからです。

仮に、年間の海外FXでの所得が5,000万円だった場合、個人事業主は約2,307万円の税金を支払わなければなりません。

| 個人 |

→2,307万5,784円(合計納税額) |

|---|---|

| 法人(実効税率33.58%の場合) | 5,000万円×33.58%=1,679万円 |

法人の場合、実効税率が33.58%なので、支払う税金は1,679万円で済みます。

さらに、法人化すると、以下のようなメリットも期待できるでしょう。

- 経費として計上できる幅が広がる

- 損失繰越が最大10年間可能

- 給与を家族に支払える

法人の場合、社会保険料・役員報酬・社員に支払った給与も経費にできます。また、個人の場合は、海外FXの損失を翌年以降の利益と相殺できません。しかし、法人化すれば、海外FXの損失についても翌年以降の利益と相殺(最大10年)できるようになります。

そのため、毎年海外FXの利益が数百万円以上発生しているのであれば、法人化も検討してみてはどうでしょうか。

▶海外FXの節税目的で法人化するデメリットやタイミングはこちら!

まとめ:海外FXで損失が出たら他の利益と相殺できるか考えよう

海外FXで損失が発生した場合、確定申告の義務はありません。しかし、損失が発生した時も計上すれば、税金を安くできる可能性があります。

別の海外FX業者や副業で収入がある場合は、海外FX業者の損失と相殺することで節税が可能です。

そして、なるべく損失を出したくない方は、追証がない海外FX業者を選びましょう。

追証がなく資金の少ない方でも効率的に利益を狙いたいのであれば、BigBossをおすすめします。

BigBossで取引するメリットは3つあります。

- 最大2,222倍のレバレッジで取引できる

- 取引毎にBigBossPointがもらえる

- 約定力が高いSTP/ECN方式を採用

BigBossでは最大2,222倍の高いレバレッジで取引できます。さらに取引毎にBigBossPointを獲得できます。

また、プロスプレッド口座ではSTP/ECN方式を採用しており、約定力の高い環境で取引できます。

ぜひ、口座開設をしてみてください。

\追証なしのゼロカットシステム導入のFX業者はこちら!/