と疑問に思ったことはありませんか?

ATRは相場が「どれだけ動いたか」を、数値化できるテクニカル分析の指標です。

知名度こそ高くありませんが、仕組みがシンプルなためFX初心者でも取り入れやすい指標です。

この記事では、以下の内容について詳しく解説します。

この記事でわかること

- ATRとは

- ATRの見方と使い方

- ATRと組み合わせやすいテクニカル分析

ATRは値動きの大きさを数値で確認できるため、損切り幅や利確目標の目安を決めるときに役立ちます。

ATRの使い方に興味がある方は、ぜひ参考にしてみてください。

Contents

ATRとは

ATR(Average True Range)とは、相場が「どれだけ動いたのか」を数値で示すテクニカル分析です。

相場が大きく動けばATRも大きく動き、逆に値動きが小さい時にはATRも小さくなる特徴を持ちます。

相場の値動きを数値化したテクニカル指標として、損切り幅の目安決めに役立ちますが、相場の方向性を分析することはできません。

相場の値動きの大きさを分析できる指標

ATRは、相場の値動きの大きさを分析できるテクニカル指標です。

ローソク足の値幅(高値、安値、前日終値など)をもとに計算され、一定期間の平均として表示されます。

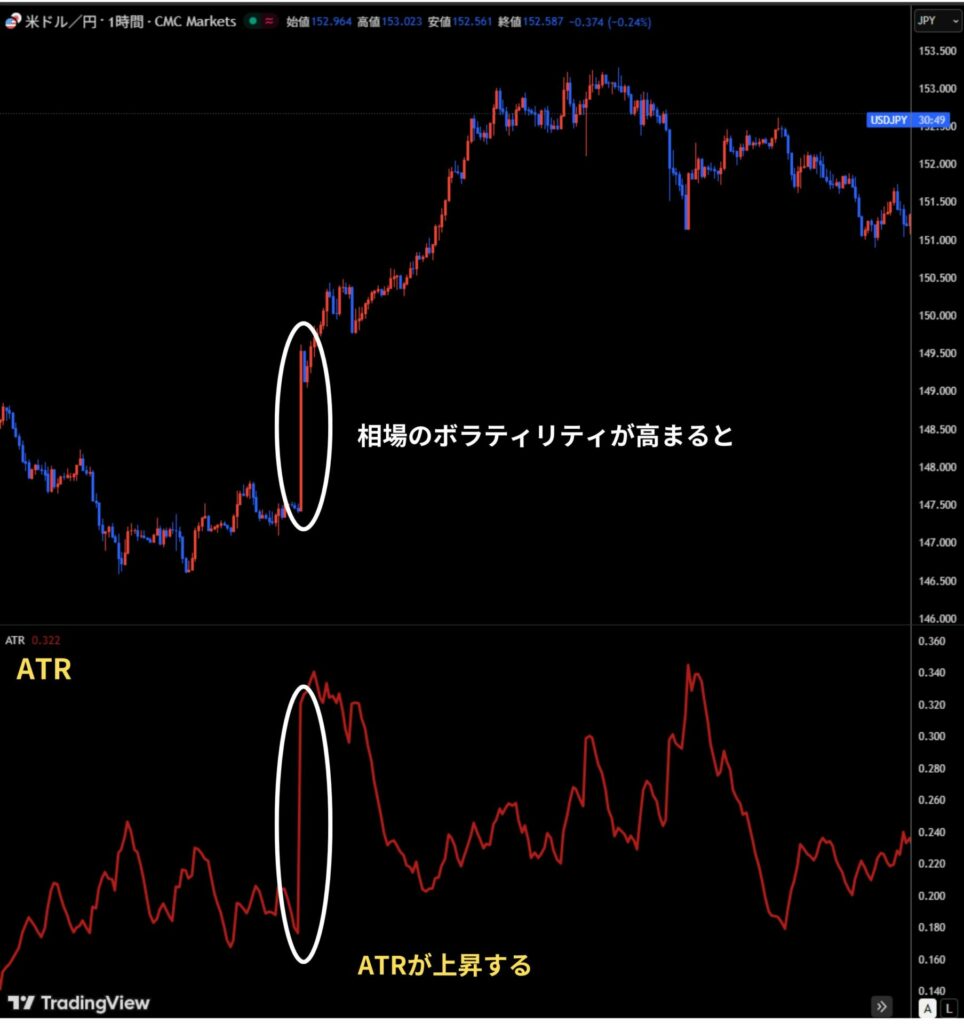

相場のボラティリティが高まるとATRも上昇し、ボラティリティが小さいほどATRの動きも小さくなります。

そのため、ATRの数値が大きければ相場の値動きが大きい、ATRの数値が小さければ相場の値動きは小さい、と判断できます。

上がる/下がるの方向分析はできない

ATRが分析できるのは、相場の値動きの大きさ(ボラティリティ)のみです。

相場が上昇しているのか下落しているのかといった「方向」までは判断できません。

そのため、ATRは単体で売買判断に使うのではなく、移動平均線などと組み合わせて損切り幅や利確目標の目安として活用するのが基本となります。

ATRの見方

ATRの見方を解説します。

- ATRが上がる意味

- ATRが下がる意味

ATRの上下の動きの意味もセットで解説するので、順番に確認していきましょう。

ATRが上がる意味

ATRが上がるのは、最近の相場が普段よりも大きく動いている状態です。

たとえば、強いトレンドが出て値幅が伸びているときや、重要指標の発表などで急変動が起きた時に、ATRは上昇しやすくなります。

ATRが大きく上昇する場面は、相場のボラティリティが高い場面と判断できるため、値動きが荒くリスクが高い状態とも判断できます。

ATRの上昇は相場が大きく動いている状況と判断できますが、同時にリスクも高まる状態であると覚えておきましょう。

ATRが下がる意味

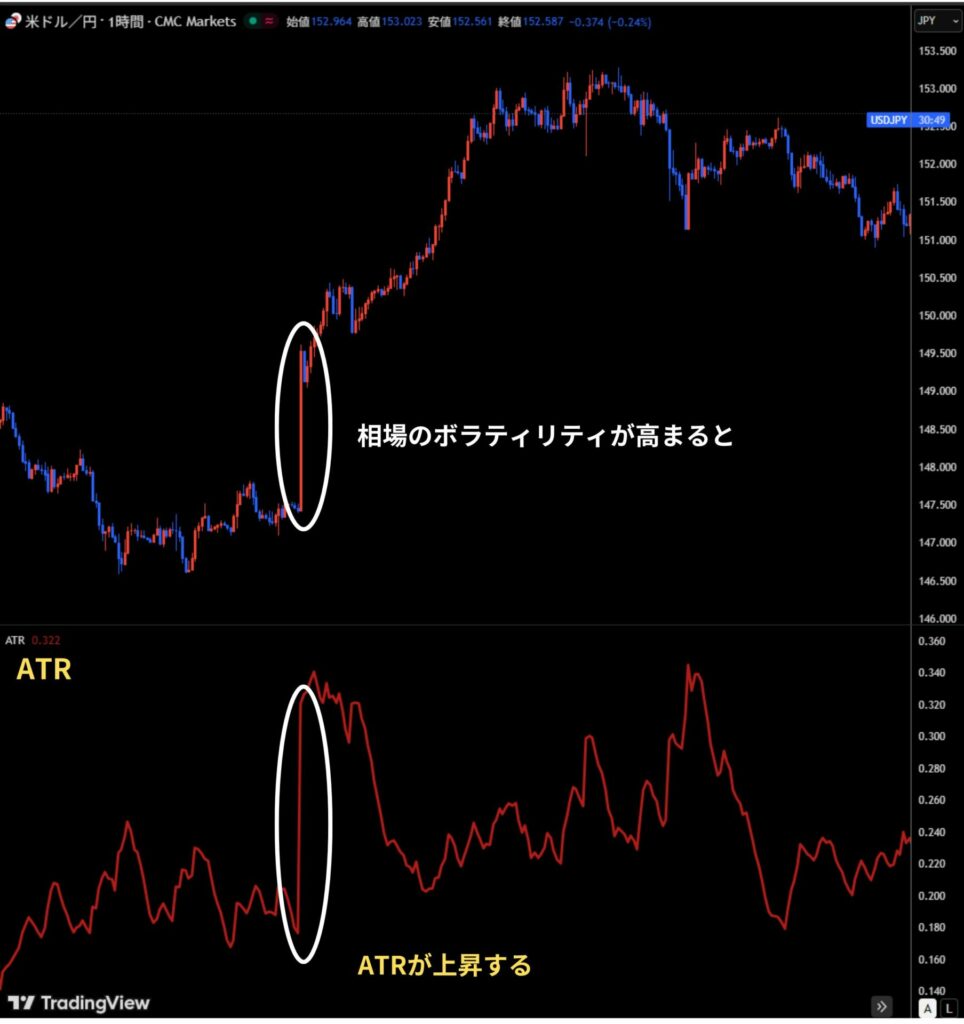

ATRが下がるのは、最近の相場の値動きが小さく落ち着いている状態です。(ボラティリティの低下)

レンジ相場が続くときや、市場参加者が様子見になりやすい局面では、ATRは低下しやすくなります。

また、トレンドが出ている局面でも、ローソク足1本あたりの値幅が小さい状態が続くと、ATRは低下しやすくなります。

そのため、ATRが下がると相場自体の値動きは弱くなりますが、相場が動く方向性がなくなるわけではない点には注意しましょう。

ATRの使い方

次にATRの使い方を紹介します。

- 損切り幅の目安として使う

- 利確目標として使う

- 相場環境の把握に使う

順番に確認し、ATRの値動きの大きさの数値化を活用していきましょう。

損切り幅の目安として使う

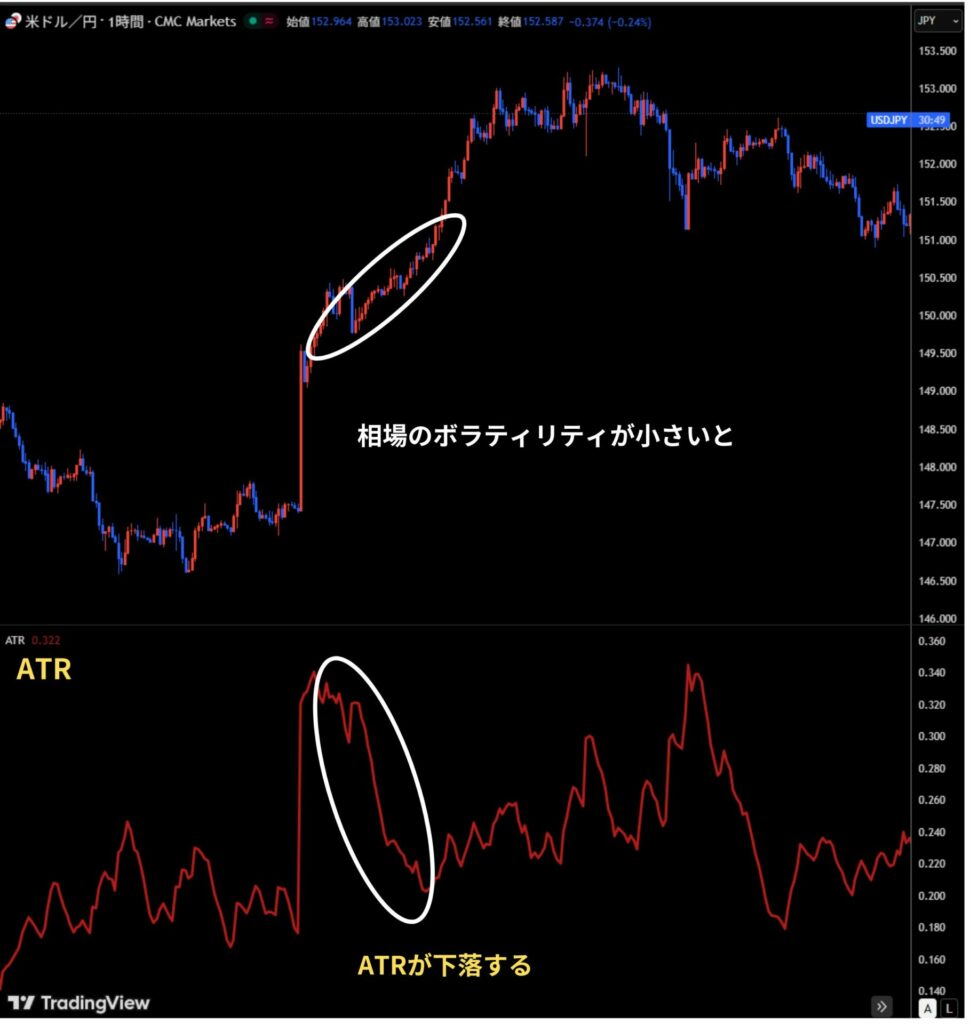

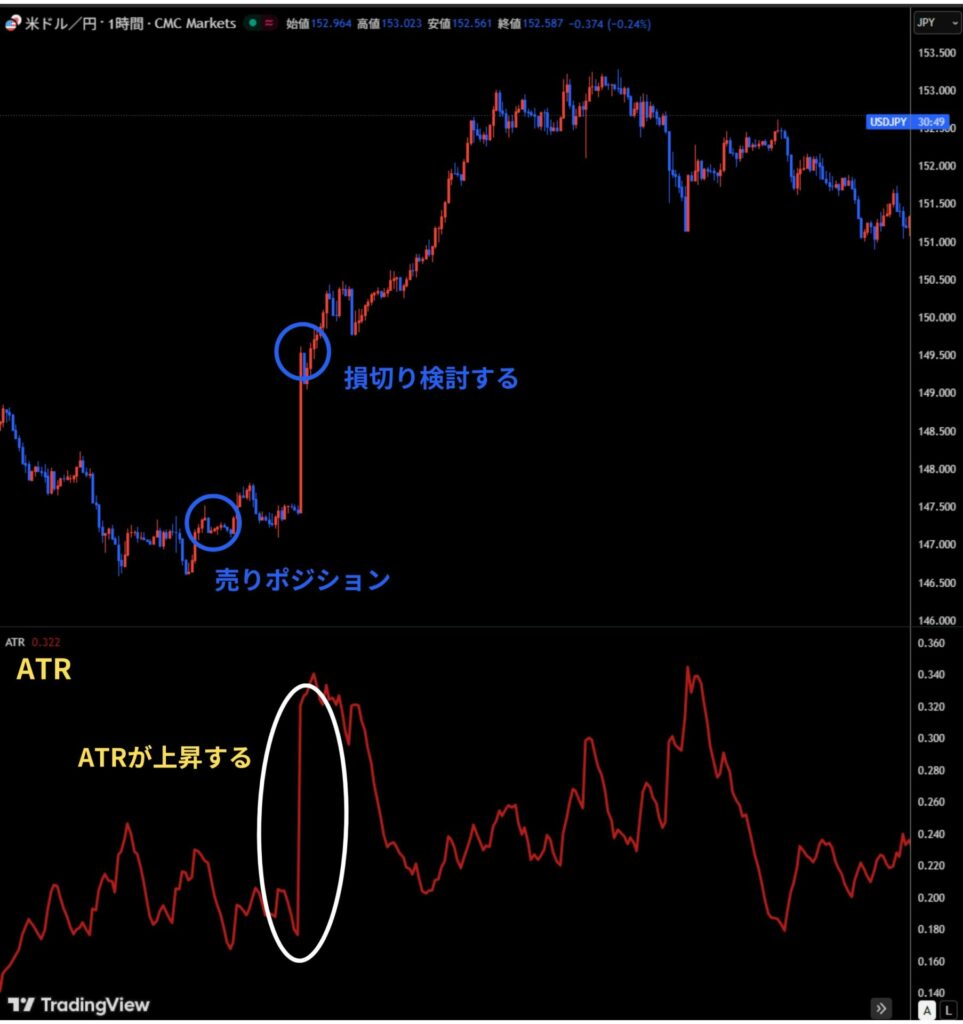

ATRは「最近の相場の値動きの大きさ」を表すため、損切り幅を決めるときの目安として使えます。

例えば、「0.5ATR」や「1.5ATR」で損切りを行う、といった設定方法として使えます。

常に変動を続けるチャートで損切り幅を決めるよりも、直近の値動きの大きさ(リスク)を確認できるATRで決めたほうが、根拠ある損切り設定となります。

ただし、損切り設定として使うATRの数値は、チャートの時間足や通貨ペアで基準となる数値が変わるため、自分が確認するチャートで調整して使いましょう。

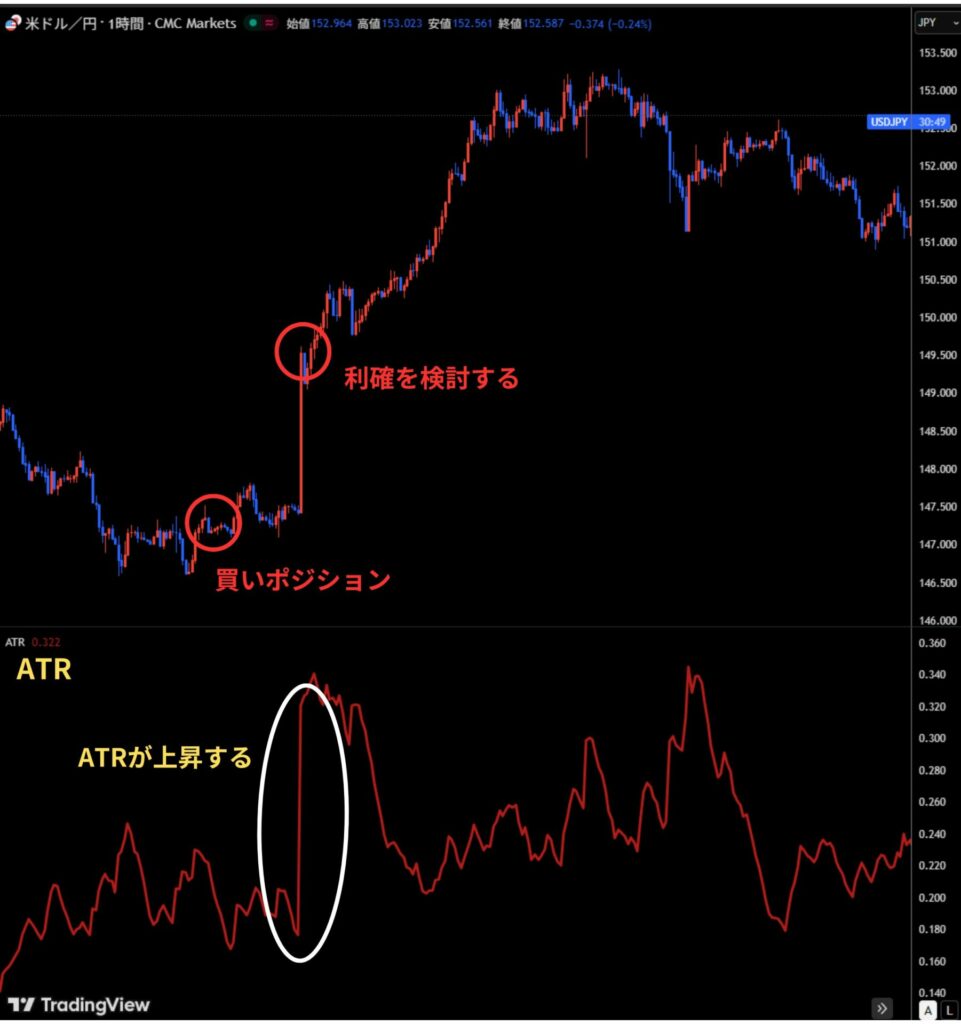

利確目標として使う

ATRは、利確目標の設定にも使うことができます。

ポジションが含み益を持つとき、ATRの数値を基準に「0.5ATR」や「2ATR」の上昇で利確を検討できます。

ただし、ATRは平均的な値幅を示す指標として「必ずその分伸びる」という意味ではないため、最終的な利確の判断はチャートや他のテクニカル分析で行うほうがいいです。

ATRの数値を参考にしつつ、「〇ATRまで上昇したら利確を検討し始める」といった使い方が相性良く使えます。

相場環境の把握に使う

相場が「動きやすい局面」「動きにくい局面」なのかを把握する際にもATRが使えます。

・ATRが高い:相場の値動きが大きく、荒れやすい状況にある

・ATRが低い:値動きが小さく、穏やかな相場となりやすい

たとえば、ATRが低いときには値動きが小さくなりやすいため、利確目標を控えめに設定したり無理なエントリーを避けるといった判断に使えます。

逆にATRが高い時には、値動きが大きいためエントリーチャンスとして判断できますが、リスクも上昇するため損切り幅の設定をしっかり行う必要があります。

このように、ATRで相場の状況を確認し、どのようにトレードを行うべきかを判断する際にも使えます。

ATRの計算方法と設定

ATRはシンプルな指標ですが、計算方法や期間設定の考え方を押さえておくと、より使いやすくなります。

実際にどのような計算が使われているのか、どの期間設定がおすすめなのかを紹介します。

ATRの計算方法

ATRはまず、「TR(True Range:真の値幅)」を求め、TRを一定期間で平均化して算出します。

TRは、次の3つの値幅のうち最も大きいものを採用します。

・当日の高値-当日の安値

・当日の高値-前日の終値(の差)

・当日の安値-前日の終値(の差)

このTRを期間設定(例:14期間)で平均化したものがATRとなります。

窓開けなどで「当日の高値安値だけでは値動きの大きさを捉えにくい」場面でも、前日終値との差を含めて計算するため、より実態に近い値幅として扱われます。

ただ、計算方法自体をトレードで使うことはないため覚える必要はなく、このような計算が行われていることを把握しておくだけでも十分です。

ATRの期間設定は「14」がよく使われる

ATRの期間設定は「14」がよく使われています。

多くのチャートツール(取引ツール)の初期設定でATRの期間設定は14となっており、最初は14で使い、自分の確認する相場や時間足に調整していくのがおすすめです。

・期間を短くする:直近の値動きに敏感になり、数値が変化しやすい

・期間を長くする:変化がなだらかになり、安定した目安となりやすい

もちろん14のまま使い続けても問題ないため、14が合わないときには上記を参考にして数値を変えてみましょう。

ATRと組み合わせやすいテクニカル分析

ATRは値動きの大きさを把握する指標として、相場の方向や勢いを判断できるテクニカル分析と組み合わせると使いやすい特徴を持ちます。

- MACD×ATR

- 移動平均線×ATR

FXトレードで使える、おすすめのATRとの組み合わせを紹介します。

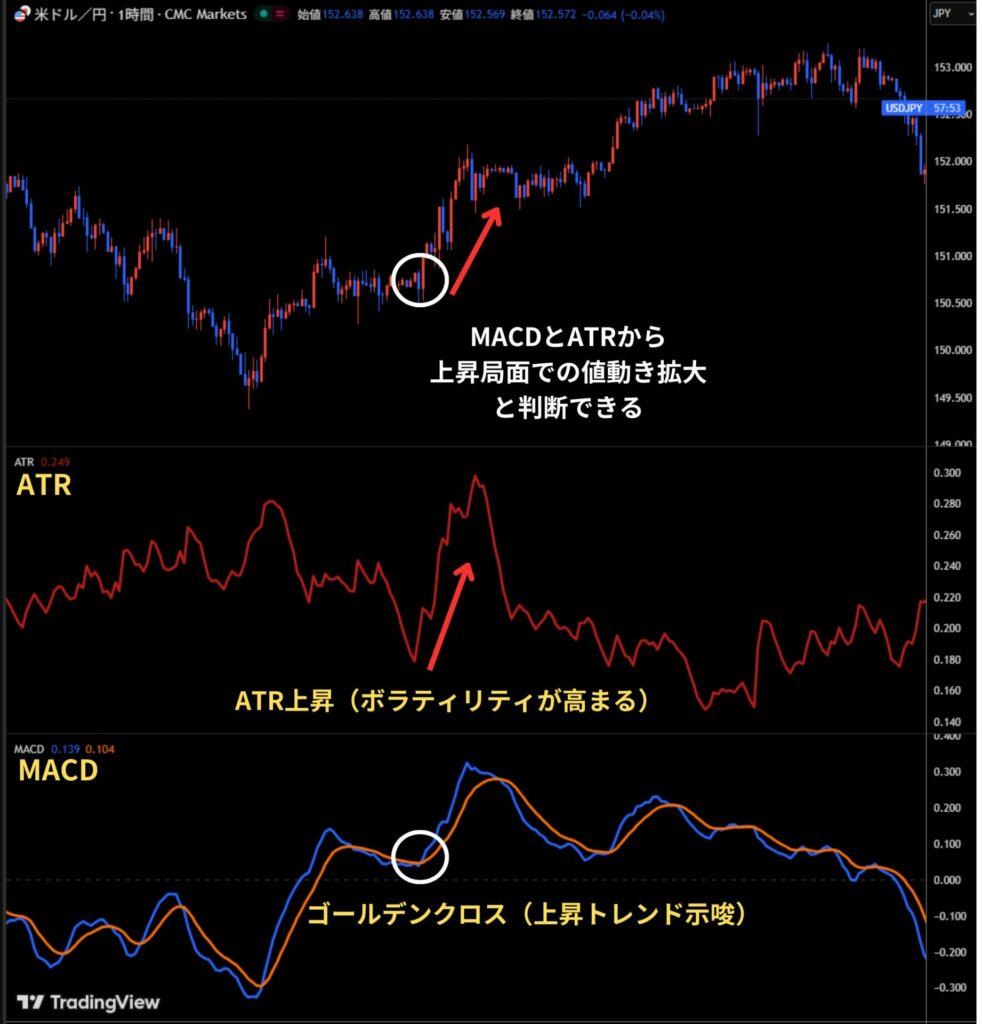

MACD×ATR

MACDは、相場の勢いやトレンド転換のサインを把握しやすい指標です。

ATRが苦手とする相場の方向性を分析でき、組み合わせることで「値動きの大きさ」+「方向感」を確認できるようになります。

たとえば、

・MACDでゴールデンクロスが出現(上昇トレンド発生を示唆)

・ATRの上昇(ボラティリティの増加)

上記が確認できると、上昇する局面に対して値動きが拡大していることを把握できます。

逆にMACDにデッドクロスが出現すると、下落方向が意識されやすいサインとして捉えられます。

このように、MACDで方向を確認しながら、ATRで値動きの大きさを把握する分析が可能です。

移動平均線×ATR

移動平均線は、相場の方向を判断するのに役立つ指標です。

ATRで値動きの大きさを把握しつつ、移動平均線で相場が向かう方向を予測することが可能となります。

たとえば、

・移動平均線が上向き、もしくはゴールデンクロス出現

・ATRが上昇(ボラティリティの増加)

上記が確認できると、上昇する局面に対して値動きが拡大していることを把握できます。

同時にポジションを持つ場合だと、ATRの上昇と共に利確(含み損の場合は損切り)を検討できる段階に入ります。

このようにATRが苦手とする相場の方向判断を、補えるテクニカル分析を組み合わせると、上手く相場を分析できるのです。

ATRを使うときの注意点

ATRを使うときには注意すべきポイントがあります。

- 相場の急変動で数値がゆがむことがある

- 後追いの指標なので予測には使えない

トレードでミスしないためにも、押さえておきたいポイントを2つ紹介しましょう。

相場の急変動で数値がゆがむことがある

ATRは過去の値幅をもとに計算されるため、重要指標の発表や突発的なニュースで相場が急変動すると、ATRも数値が一時的に大きく動きやすいです。

このとき、ATRを基準に損切りラインや利確目標を決めてしまうと、突発的な相場の動きに対して適切な損切りや利確が行えなくなる可能性が高まります。

そのため、相場の突発的な値動きに対してはATRの動きを参考とせず、通常時の値動きを目安としてATRを使いましょう。

後追いの指標なので予測には使えない

ATRは「これからどれだけ動くか」を予測する指標ではなく、「最近どれだけ動いたか」を数値化する指標です。

ATRが上がったので買い、ATRが下がったので売り、といった売買サインとして使うには不向きです。

あくまでも、現在までの相場の値動きの強さの特徴を分析できる指標であり、損切り幅や利確目標の目安として活用するのが基本的な使い方となります。

まとめ:ATRは相場が「どれだけ動いたか」を数値化する指標

ATRは、相場が「どれだけ動いたのか」を数値で示すテクニカル分析です。

相場が大きく動けばATRも大きく動き、逆に値動きが小さい時にはATRも小さくなる特徴を持ちます。

相場の値動きの強弱の特徴を把握でき、損切り幅や利確目標の設定に役立てることができますが、過去の値動きを分析するため予測には使えない点に注意しましょう。

他のテクニカル分析と組み合わせることで、分析の精度を上げられるため、ぜひトレンド系のテクニカル分析と組み合わせて使ってみてください。

ちなみに、ATRを使うなら複数のテクニカル分析を同時に表示できる、BigBossの取引ツールMT4を使うとトレードが行いやすいです。

BigBossで取引するメリットは3つあります。 BigBossでは最大2,222倍の高いレバレッジで取引できます。さらに取引毎にBigBossPointを獲得できます。 また、プロスプレッド口座ではSTP/ECN方式を採用しており、約定力の高い環境で取引できます。 ぜひ、口座開設をしてみてください。

\ゼロカット採用業者を選ぶなら!/

BigBossコラム編集部

BigBossコラム編集部