テクニカル指標のMACDに興味がある人は、上記のような疑問を抱いていないでしょうか。

MACDは非常に知名度が高く人気のテクニカル指標ですが、複数の線やグラフが表示されるため複雑に感じる人も多いです。

しかし、MACDは使い方を理解すれば非常に役立つテクニカル指標。

今回はMACDの基本から見方・使い方、トレード手法や注意点まで徹底的に解説します。

当記事で詳しく解説した内容は以下のとおりです。

- MACDの基本知識

- MACDの見方と使い方

- MACDの弱点と注意点

この記事を読めば、MACDの使い方を把握でき、自身のFXトレード手法に組み込めるようになるでしょう。

\最大レバレッジ2,222倍で取引するならBigBoss/

Contents

FXのMACDとは

MACD(Moving Average Convergence and Divergence=日本語訳では移動平均収束拡散)は、移動平均線を元にしたオシレーター系のテクニカル指標です。

基本的にトレンドの転換予測、相場の勢い、売買ポイントを分析できるため、初めてテクニカル指標を利用する初心者でも使いやすいと言えるでしょう。

なおMACDは2本の移動平均線から構成されています。

- MACD線=短期の指数平滑移動平均線(EMA)-長期の指数平滑移動平均線(EMA)

- シグナル線=MACD線の指数平滑移動平均線

他にヒストグラムというグラフやゼロラインといった要素もありますが、一般的に上記の2本の線を確認して売買のポイントを探る方法がMACDの基本です。

また、MACDの計算に使われる移動平均線は指数平滑移動平均線(EMA)のため単純移動平均線にくらべて価格変動により早く反応する性質があります。

そのためMACDは売買のエントリーポイントを素早く予測できる点が最大の特徴です。

MACDの計算式

MACDの構成要素のMACD線・シグナル線・ヒストグラムの計算式を解説します。

トレードの利用に計算は不要ですが、MACDの成り立ちを理解すれば線やグラフがなにを示しているのか理解できるため知識として確認しておきましょう。

- MACD線=短期の指数平滑移動平均線(EMA)-長期の指数平滑移動平均線(EMA)

- シグナル線=MACD線の指数平滑移動平均線(EMA)

- ヒストグラム=MACD線-シグナル線

上記の計算式によって導き出されたラインやグラフがテクニカル指標のMACDです。

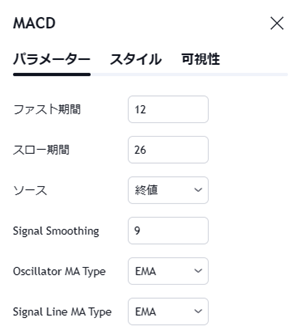

MACDの設定・パラメーターの基本

MACDは期間のパラメーターの数値を自由に設定できます。

基本設定の数値としては、短期期間12、貯雪期間26、シグナル9となります。

ここでは3人の著名人が設定するMACDのパラメーターの数値を紹介しましょう。

【MACD考案者のジェラルド・アペル氏の推奨設定】

まずはMACD考案者のジェラルド・アペル氏が推奨するパラメーターの設定値です。

| 短期期間 | 長期期間 | シグナル | |

| 短期のMACD | 6 | 19 | 9 |

| 中期のMACD | 12 | 26 | 9 |

| 長期のMACD | 19 | 39 | 9 |

短期のMACDは売買シグナルが早く出現するうえ出現回数も多いですが、長期のMACDは売買シグナルが緩やかに出現して出現回数も少ないです。

【クリス・マニング氏の推奨設定】

クリス・マニング氏はMACDの感度をより上げた数値を公表しました。

具体的には以下の数値で設定します。

| 短期期間 | 長期期間 | シグナル |

| 9 | 17 | 7 |

相場の流れに素早く反応する性質上、短期間でトレードを繰り返すタイプのトレーダーにおすすめです。

ただし、売買シグナルが頻発するためダマシが多いデメリットもあります。

【ジョー・ディナポリ氏の推奨設定】

ジョー・ディナポリ氏はフィボナッチトレードの権威で、MACDの設定は通常よりも短期間の数値を推奨しています。

| 短期期間 | 長期期間 | シグナル |

| 8 | 17 | 9 |

また、MACDだけでなくもう一種類のテクニカル指標と組み合わせて活用します。

組み合わせるテクニカル指標は、DMA(Displaced Moving Average=日本語訳では先行移動平均線)という移動平均線。

DMAは未来の相場にラインを表示する特徴があり、設定した数値のトレンドまたは相場の方向性が早くわかります。

MACDに設定する数値が通常よりも短いためダマシが発生しやすいですが、DMAと組み合わせることでダマシを回避しやすくなります。

ここまで紹介した3人のMACDの設定が多くのトレーダーにて使われています。それぞれ特性が異なるため、自身のトレードスタイルと相性が良いものを利用しましょう。

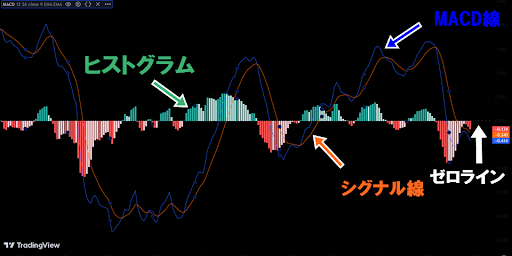

MACDの4つの構成要素

MACDの4つの構成要素は以下のとおりです。

- MACD線

- シグナル線

- ヒストグラム

- ゼロライン

MACDは上記の4つの要素をそれぞれ確認して現在の相場状況を分析します。

それでは各要素の役割について個別に解説します。

MACD線

MACD線は、短期の指数平滑移動平均線(EMA)と長期の指数平滑移動平均線(EMA)を用いて相場のトレンド状態を示唆する指標です。

利用する移動平均線は単純移動平均線ではなく指数平滑移動平均線のため直近の価格を重要視して算出しています。

そのため直近の値動きに反応しやすい特徴を持ちます。

シグナル線

シグナル線とは、MACD線の指数平滑移動平均線(EMA)です。

たとえば、MACDの設定でシグナル線の数値を15に設定すればMACD線を基準に期間15の指数平滑移動平均線が表示されます。

また、シグナル線とMACD線の交差によってゴールデンクロス・デッドクロスの判断が行え、売買のタイミングを把握できます。

ヒストグラム

ヒストグラムは、MACD線とシグナル線を棒グラフ(ヒストグラム)で表示します。

買われ過ぎや売られ過ぎがわかり、棒グラフの長さで相場の状況を判断します。

また、長い棒グラフから目盛りが減ることで相場の転換が視覚的に理解できます。

ちなみにヒストグラムは取引ツールによってデフォルトの状態だと、表示されていない場合もあります。

ゼロライン

ゼロラインはその名称のとおり0の数値部分にある平行線を指します。

ゼロラインを上回っているか下回っているかで相場を分析でき、ゼロラインを上回ると上昇の勢いが強くなり、ゼロラインを下回ると下降の勢いが強くなることを示唆します。

しかし、いつも明確にゼロラインの上下で買いと売りの勢いが変化するわけではなく、ゼロラインは意識されない動きを見せることも多いです。

MACDの見方と使い方

MACDの4つの見方と使い方を解説します。

- ゴールデンクロス

- デッドクロス

- ヒストグラムの増加・減少

- MACDの傾きから

いずれもMACDの利用で非常に大事な内容のため詳しく解説します。

ゴールデンクロス

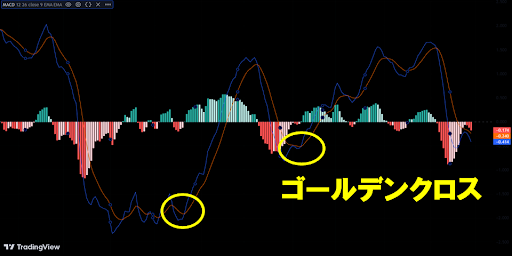

MACDのゴールデンクロスとは、MACD線(青い線)がシグナル線(オレンジ線)を下から上に抜けた状態です。

通常の移動平均線の利用におけるゴールデンクロスと同様に買いエントリーのタイミングになり、上昇トレンドの発生を示唆しています。

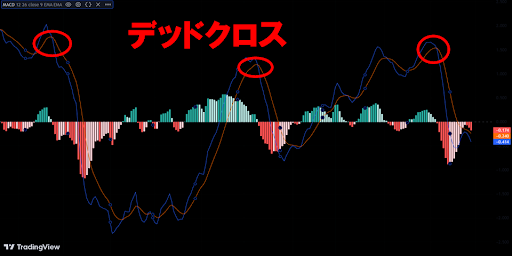

デッドクロス

MACDのデッドクロスとは、MACD線(青い線)がシグナル線(オレンジ線)を上から下に抜けた状態です。

通常の移動平均線の利用におけるデッドクロスと同様に売りエントリーのタイミングになり、下降トレンドの発生を示唆しています。

ヒストグラムの増加・減少

MACDのヒストグラムの増加・減少は、MACD線とシグナル線の差分を棒グラフで表示しています。

MACD線とシグナル線のゴールデンクロス・デッドクロスの際にヒストグラムの数値はゼロを示します。

そのためトレンド転換が視覚的に読みやすいでしょう。

また、ヒストグラムの目盛りが増加すれば相場の勢いが強く、逆に目盛りが減少すれば相場の勢いが弱くなったと判断できます。

MACDの傾きから

(MACDの視認性を高めるために、ヒストグラムは消してあります。)

MACDは現在の傾きから売買の判断もできます。

MACD線とシグナル線が右肩下がりで動くときには、チャートでは下落が起きるため売り狙いのトレードを行えます。

逆にMACD線とシグナル線が右肩上がりで動くときには、チャートでは上昇が起きるため買い狙いのトレードが行えます。

MACDのゴールデンクロスとデッドクロスのタイミングを見逃したとしても、後のトレンドが続くことで追いかける形でトレードを行っていくことができます。

MACDを使用するメリット

MACDを自身のテクニカル分析として手法に追加することには、以下のメリットがあります。

- 一目でトレンドを把握できる

- トレンドの転換サインを確認できる

- 目視で直感的に使いやすい

トレンドはチャートを見ることでも確認できますが、緩やかなトレンドや上昇と下落の起伏が激しい時にはトレンドを上手く確認できないこともあります。

しかし、MACDなら2本のラインから的確にトレンドを把握でき、トレンド転換もゴールデンクロスやデッドクロスからサインとして把握できます。

それと2本のラインの交差や向きから直感的に相場の状況を把握しやすいため、使いやすいメリットも持ちます。

MACDを使用するデメリット

MACDを使う際に以下のデメリットがあることも覚えておきましょう。

- 将来の価格変動予測には限界がある

- ダマシが発生する

MACDは過去の値動きから現在のトレンドを示すテクニカル指標ですが、将来の価格変動を予測するには限界があります。

MACDが上昇トレンドを示唆したとしても必ず当たるわけでは無いため、過信しすぎには注意しましょう。

同時に、他のテクニカル分析同様にトレンド発生時でもダマシが起こり得るため、共通のデメリットとして意識しておく必要があります。

MACDを使ったFXのトレード手法

MACDを使ったFXのトレード手法は以下の3つが使いやすいです。

- MACD線とシグナル線の位置・傾斜でトレンドを把握する

- ダイバージェンス

- リバーサル

いずれもMACDを活用して稼ぐ基本のトレード手法になるためそれぞれ解説します。

MACD線とシグナル線の位置・傾斜でトレンドを把握する

MACD線とシグナル線の位置・傾斜でトレンドの状態を把握できます。

上昇トレンドと下降トレンドの発生は、以下で見分けられます。

|

上昇トレンドの発生 |

下降トレンドの発生 |

| ・MACD線とシグナル線がゼロラインよりも上にある

・MACD線とシグナル線の傾斜が上向き |

・MACD線とシグナル線がゼロラインよりも下にある

・MACD線とシグナル線の傾斜が下向き |

MACD線とシグナル線の位置や傾斜でトレンドが理解できれば、あとは順張りするタイミングとトレンド転換の見極めに集中しましょう。

また、傾斜の角度が強ければ強いトレンド、傾斜の角度が緩やかになればトレンドが弱くなっていると予測します。

ダイバージェンス

ダイバージェンスは、価格の値動きとMACDの動きが逆行する事象です。

簡単に言えば、価格は上昇しているのにMACDは下降しているや価格は下落しているのにMACDは上昇している状態です。

ダイバージェンスが発生した場合は、トレンド転換のサインと判断することができます。

そのため順張りしている場合はポジション売却のタイミング、天井や底を探している場合はポジション購入のタイミングと言えるでしょう。

リバーサル

リバーサルは別名ヒドゥン・ダイバージェンスという名称もありますが、ここではオシレーター系のテクニカル指標でよく使われる名称のリバーサルを採用します。

リバーサルはダイバージェンスの逆で、トレンド継続を示唆しています。

- 下降トレンド継続示唆(弱気のリバーサル)=価格が高値を切り下げているがMACDは高値を切り上げている状態

- 上昇トレンド継続示唆(強気のリバーサル)=価格が安値を切り上げているがMACDは安値を切り下げている状態

上記のような性質を持つため、上昇トレンドの場合は押し目買い、下降トレンドの場合は戻り売りで使いましょう。

FXでMACDを使うときの5つの注意点

ここまで解説してきたとおりMACDはFXの相場分析に使いやすいテクニカル指標ですが、以下の5つの注意点を理解する必要があります。

- レンジ相場はダマシが多い

- トレンド相場でしか基本的に使えない

- 短期的な暴騰・暴落に反応しない

- 他のテクニカル分析指標を活用して弱点をカバーする必要がある

- チャートの動きにMACDは若干遅れる

上記の内容はいずれもMACDの弱点にもなるため詳しく解説します。

レンジ相場はダマシが多い

MACDの注意点1つめは、レンジ相場はダマシが多いです。

トレンド転換やトレンドの勢いを判断できるMACDですが、レンジ相場ではゴールデンクロスやデッドクロスが頻発して役に立たないケースが多いでしょう。

つまり、MACDの各ラインが揉み合った状態の場合はレンジ相場の可能性が高く、MACDの効果が発揮できません。

そのためレンジ相場はトレードしないか、他のテクニカル指標を用いて対処しましょう。

トレンド相場でしか基本的に使えない

MACDの注意点2つめは、トレンド相場しか基本的に使えないことです。

先に説明したとおりMACDはレンジ相場でダマシが多く使いづらいです。

トレンド相場ではゴールデンクロスやデッドクロスを判断材料にすれば使えますが、レンジ相場のゴールデンクロスやデッドクロスはダマシが多くほぼ意味がありません。

MACDを利用する場合はトレンドラインを引いてトレンド相場の状態だと判断したうえで有効活用しましょう。

短期的な暴騰・暴落に反応しない

MACDの注意点3つめは、短期的な暴騰・暴落に反応しません。

経済指標の発表時などで相場の急変動が発生した場合、MACDは使えない可能性が高いでしょう。

通常のトレンド相場を中心に使えば解決するため、短期的な暴騰・暴落時はMACDを参考にせずトレードを控える等の対処をおすすめします。

他のテクニカル分析指標を活用して弱点をカバーする必要がある

MACDの注意点4つめは、レンジ相場でダマシが多く使いづらいのが弱点です。

そのためレンジ相場はトレードを止めるのも対策の一種と言えるでしょう。

しかし、レンジ相場は相場の7割を占めると言われ、トレードチャンスを考えればレンジ相場も攻略して稼ぐ手段を増やしたい人も多いはず。

そこでMACDと相性の良いテクニカル指標と組み合わせれば、より精度の高いトレードを行えます。

具体的にMACDの弱点を補完するおすすめのテクニカル指標は以下の3種類。

- RSI

- ストキャスティクス

- ボリンジャーバンド

いずれもレンジ相場でも効果を発揮するうえトレンド相場の転換点も把握しやすいです。

MACDだけではエントリーポイントがわからなかったりレンジ相場の見分けが難しかったりする場合は上記のテクニカル指標を組み合わせてチャートに表示してみましょう。

チャートの動きにMACDは若干遅れる

MACDの注意点5つめは、MACDはチャートの動きに遅れることです。

過去のチャートの値動きから計算表示されるMACDは、どうしてもリアルタイムのチャートに比べると反応やサインが若干遅れてしまいます。

例えば、MACDでゴールデンクロスが出現してから上昇が起こるのではなく、チャートが上昇し始めてからゴールデンクロスが起こる形となるため、一番最初の上昇を見逃すことになります。

最新の値動きを見逃さないためにも、チャートの動きを見ながらMACDで分析する使い方が、信頼性高いトレードを行うポイントになります。

MACDと他のテクニカル指標の組み合わせ方

MACDは単体で使うよりも、他のテクニカル指標と組み合わせることで、価格変動の予測を高めらると紹介しました。

実際にテクニカル指標の中でも下記3つの指標が、MACDと相性が良いです。

- MACDとRSI

- MACDとボリンジャーバンド

- MACDと移動平均線

MACDと相性の良いテクニカル指標の組み合わせ方を紹介していきます。

MACDとRSI

RSI(相対力指数)は、相場の買われ過ぎと売られ過ぎの過熱感を把握できるテクニカル指標です。

MACDで上昇トレンド転換を予測できるゴールデンクロスのサインにおいて、RSIで売られ過ぎ(30%)のサインを同時に確認することで、次に買われていく上昇トレンド発生の信頼度が高まります。

2つのオシレーター系テクニカル指標を組み合わせることで、信頼度の高い売買の判断を行えるようになるのです。

それと、緩やかな上昇相場におけるMACDのダマシ発生も、RSIが買われ過ぎも売られ過ぎもサインを示さないことから、ダマシと上手く判断できます。

MACDが示すサインの信頼性をRSIが高めることができる、組み合わせとなります。

MACDとボリンジャーバンド

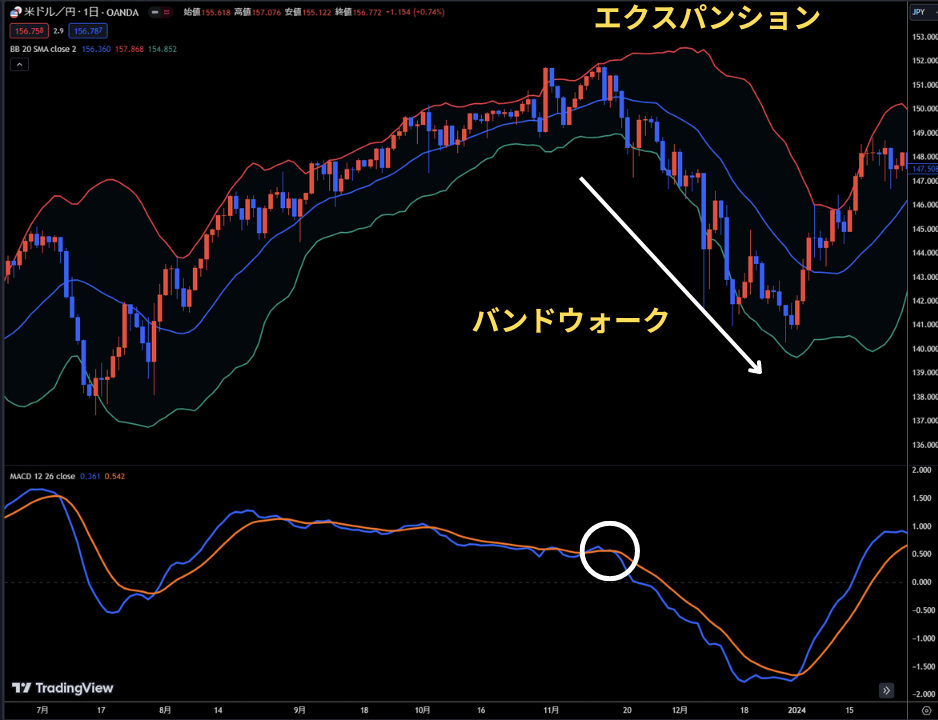

ボリンジャーバンドは移動平均線と2本の標準偏差が作り出す、トレンドの方向性を把握できるテクニカル指標です。

MACDのデッドクロスが確認できた時、上昇トレンドから下降トレンドへの転換が把握できます。

同時にボリンジャーバンド側では収縮(スクイーズ)から拡大(エクスパンション)が確認でき、相場のボラティリティが高まりトレンドが始まること把握できます。

そして標準偏差に沿ってチャートが動くバンドウォークも確認でき、強く下降トレンドが続く予測が行えます。

オシレーター系とトレンド系のテクニカル分析を組み合わせることで、高い確率でトレンド転換を予測していくことができるのです。

MACDと移動平均線

MACDをチャートに反応しやすいよう設定すると、どうしても短期設定となります。

MACDだけでは中長期のトレンドを確認しづらくなるため、移動平均線を中期もしくは長期に設定することで、MACDで短期のトレンドを追いながら移動平均線で中長期のトレンドを追えるようになります。

トレンドは基本的に長期>中期>短期の順に影響力が強くなるため、中長期のトレンドも追い続ける必要があるのです。

上図のチャートでも、MACDだけを確認すると上昇トレンドが続いているようには見えませんが、移動平均線を見ると長期に上昇トレンドが続いていることがわかります。

MACDだけでは見えない中長期のトレンドを確認するために、中長期の移動平均線を表示させると効率よくトレードが行えます。

まとめ:MACDの使い方を正確に把握してトレードに活用する

今回はFXトレードで大人気のテクニカル指標MACDについて詳しく解説してきました。

MACDは指数平滑移動平均線(EMA)を元に完成したテクニカル指標のため、直近の価格を重視して素早く反応する特徴があります。

ゼロラインでトレンド状態を確認してゴールデンクロスやデッドクロスでポジションの保有を検討しましょう。

また、ダイバージェンスやリバーサルの発生でトレンド転換や継続の把握も大事です。

なおMACDの最大の弱点はレンジ相場ですが、RSIやストキャスティクス、ボリンジャーバンドを組み合わせれば対処できます。

以上、当記事で解説したMACDの使い方やトレード手法を参考にぜひ活用を検討してみてください。

MACDを使ってトレードしたい場合は、BigBossがおすすめです。

BigBossで取引するメリットは3つあります。

- 最大2,222倍のレバレッジで取引できる

- 取引毎にBigBossPointがもらえる

- 約定力が高いSTP/ECN方式を採用

BigBossでは最大2,222倍の高いレバレッジで取引できます。さらに取引毎にBigBossPointを獲得でき、ボーナスに交換可能です。

また、プロスプレッド口座ではSTP/ECN方式を採用しており、約定力の高い環境で取引できます。

ぜひ、口座開設をしてみてください。

\最大2,222倍のレバレッジで取引できる!/