と疑問に思ったことはありませんか?

2008年のリーマン・ブラザーズの経営破綻をきっかけに、株価や為替レートが大暴落した出来事が「リーマンショック」です。

その影響は世界中に広がり、日本でも景気の低迷が長く続くほど深刻なものでしたが、一方でその暴落相場の中で大きな利益を上げたトレーダーがいたのも事実です。

この記事では、以下の内容について詳しく解説します。

この記事でわかること

- リーマンショックとはどんな出来事だったのか

- リーマンショック時のFX(為替)相場はどう動いたのか

- リーマンショックから学べるFXのリスク管理と資金管理

今後リーマンショック級の暴落が起こる可能性はゼロではないため、しっかりと大暴落の事例を学び、事前に暴落時のシナリオを考えておく必要があります。

リーマンショックとFX相場の関係や、大暴落に備えたトレードの対策に興味がある方は、ぜひ参考にしてみてください。

Contents

リーマンショックとは

リーマンショックとは、2008年にアメリカの大手投資銀行リーマン・ブラザーズが破綻したことをきっかけに起きた世界的な金融危機のことです。

それまで「大手金融機関は簡単には潰れない」と考えられていた中での破綻であったため、金融市場の信用不安が一気に広がり、株価や為替レートが急落しました。

世界経済の中心でもある米国の大手投資銀行が破綻した影響は非常に強く、数年に渡って米国だけではなく欧州や日本にも影響を与えることとなった出来事です。

リーマンショックはいつ何が起きた出来事か

リーマンショックは、2008年9月にリーマン・ブラザーズが経営破綻した出来事を発端とする金融危機です。

リーマン・ブラザーズは破綻前、米国を代表する投資銀行のひとつとして、「まさか倒産するとは思われていなかった」規模の金融機関でした。

リーマン・ブラザーズは、サブプライム関連の商品を取り扱っており、その価値が一気に低下したことにより経営破綻しました。

その影響は世界中の金融機関や投資家を巻き込み、金融機関同士は互いの財務状況を信用できなくなり、投資家が一斉にリスク資産から資金を引き上げた結果、株式市場と為替市場の大暴落を引き起こしたのです。

サブプライムローン問題から世界的な金融危機へ

リーマンショックの根本的な原因は、サブプライムローン問題にあります。

サブプライムローンとは、信用力の低い人向けに開発された住宅ローンのことで、低金利や少ない自己資金で家を購入でき、多くの人に販売されました。

このローンは単にローンとして販売されただけではなく、

・住宅ローンをまとめて証券化した商品として世界中に販売

・つぎはぎ的に組み合わせた複雑な金融商品が作られる

といった形で、世界中の金融機関がサブプライムローンを部分的に抱えていたのです。

しかし、米国の住宅価格が下落し始めると、信用力の低い人たちの返済不能が急増し、サブプライムローンを含む関連商品は一気に価値を失いました。

その結果、リーマン・ブラザーズを始めとする金融機関に重くのしかかり、リーマン・ブラザーズが経営破綻し、金融危機のきっかけとなったためリーマンショックと呼ばれています。

景気にはどのような影響がでたのか

リーマンショックの影響は、金融市場だけではなく実体経済にも大きなダメージを与えました。

金融機関がリスクを恐れて企業への融資を絞り、企業の投資や設備投資が減少し、景気が冷え込み業績が悪化していき、リストラや雇用調整が進みました。

これは発端となった米国だけではなく、日本や欧州などの世界中に景気後退が広がったのです。

特に日本は、輸出企業の業績悪化、株価下落による家計資産の目減り、消費低迷やボーナス減少などを通じて、家計や雇用に大きなダメージを与えました。

リーマンショック時のFX相場の動き

リーマンショックが起きた2008年前後のFX相場では、リスク資産からの引き上げと円買いが加速しました。

それまで高金利通貨への投資やキャリートレードが盛んだったところに、リーマンショックが発生し、ポジション解消と日本円買いが進んだことでクロス円において急落が発生しました。

実際にリーマンショック時の米ドル円やクロス円の動きを紹介します。

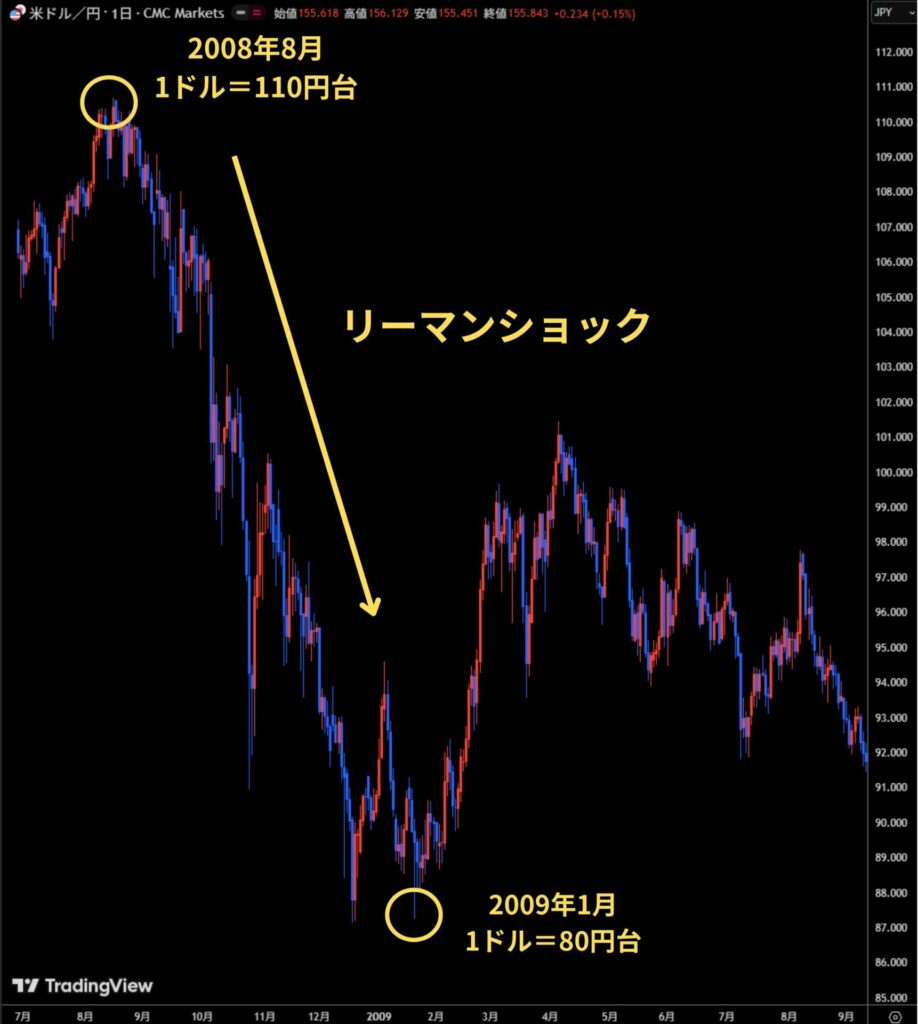

ドル円の急激な円高への流れ

リーマンショック前後の米ドル円は、1ドル110円台で推移してた時期もあり、当時としては比較的「円安寄り」な水準で推移していました。

しかし、サブプライムローン問題が表面化し始めた2007年後半~2008年にかけて、少しずつ円高に傾きはじめ、リーマンショックが報じられた2008年9月に急落を始めました。

一気にリスク回避の流れが進み、当時はリスク回避資産の一つであった日本円が買われ、2008年8月の1ドル110円台が2009年に入るころには1ドル80円台まで下がったのです。

その後も下がり続け、2011年頃には1ドル75円台を記録し、極端な円高状態となりました。

豪ドル円やクロス円での暴落

リーマンショックでは日本円が買われた結果、クロス円にも大きな影響が出ました。

豪ドル円やポンド円などは、高金利通貨へのキャリートレードが行われており多くの投資家が、

・低金利の通貨(円)を売って

・高金利の通貨(豪ドルやポンドなど)を買う

ポジションを長期で保有していました。

そのため、リーマンショックが起こり高金利通貨が一気にリスク回避で売られ、円が買われることで下がりました。

さらにロスカットや追証回避のためにポジションの投げ売りも重なり、急落に急落が重なる悪循環を引き起こしたのです。

結果として、豪ドル円はリーマンショック前の高値から一気に数十円単位で下落し、一時的に「半値近くまで落ち込んだ」と表現される暴落となりました。

リーマンショックで大儲けした話は本当なのか

リーマンショックなどの相場が大きく動く時には、セットで儲け話が出てくるのもFXの特徴の一つです。

- 空売りや売りポジションで利益を出した投資家

- 個人FXトレーダーの多くは相場から退場した現実

- リーマンショックで大儲けした事例から学べること

実際にリーマンショックが発生した時に利益を出した投資家の特徴や事例を紹介します。

空売りや売りポジションで利益を出した投資家

まずリーマンショックで利益を出した代表的な投資家のパターンは、「事前に下落を予測して売りポジションを持っていた」ケースが多いです。

株式や債券の世界において、サブプライムローン関連の商品が危険だと早期に見抜いた投資家が、空売りのポジションを持ち大きく利益を上げています。

FXの世界でも同様で、サブプライムローン商品が引き起こすリスクを考えて、「世界経済の停滞→リスクオフ→円高進行」といったシナリオを構築し、売りポジションで利益を得ることができました。

株式やFXで利益を上げた投資家たちは、自分が投資を行う市場だけではなく、経済指標や金融商品の仕組みをしっかりと分析していた特徴を持つのです。

個人FXトレーダーの多くは相場から退場した現実

一方、FXの市場に参加するトレーダー全体で見てみると、大きく儲けたトレーダーよりも損を出してしまったトレーダーの方が圧倒的に多かったと考えられます。

リーマンショックが起こった2008年当時の国内FX業者のレバレッジは、規制が緩く最大100倍や400倍のレバレッジでトレードが行えていました。

スワップポイント狙いで高金利通貨の買いポジション(豪ドル円など)を長期保有する投資家も多く、ポジションを解消せずにリーマンショックを迎えてしまったのです。

高いレバレッジ倍率と追証の発生、スワップポイント狙いによる高金利通貨の買いポジションを持つ結果、多くの個人投資家が大損失を抱えて相場から退場しました。

リーマンショックで大儲けした事例から学べること

リーマンショックで大儲けしたトレーダーの共通点として、以下のポイントがあげられます。

・トレードのシナリオを事前に持っていた:世界経済悪化のリスク、どの資産にお金が移るのかを想定

・レバレッジを抑え急落に耐えられるポジションサイズに調整:値動きが逆行してもすぐにロスカットされないよう、資金に余裕を持っていた

・チャンスを待つ姿勢を崩さなかった:単にポジションを持ち続けるのではなく、下落の兆しが見えてから空売りを仕掛けた

このようにリーマンショックが来てからトレードを仕掛けたのではなく、事前にリスクとして想定し、対策を立てていたことが分かります。

大儲けしたトレーダーは「リーマンショックの暴落で一儲け」という発想ではなく、「大きな変動がきても資金を守りながら、チャンスを狙っていく」という考え方をもっていたのです。

リーマンショック級の大暴落でFXが難しい3つの理由

リーマンショックでは大儲けしたトレーダーより、相場から退場するほどの損失を出した個人トレーダーの方が多かったのが現実です。

その背景には、リーマンショックのような暴落は、そもそもFXで勝ち続けることが難しい場面(相場)であることを理解しなければなりません。

実際にリーマンショック級の大暴落でFXが難しい理由を3つほど紹介します。

値動きの予測がほぼ不可能になる

通常のFXの相場であれば、経済指標の結果や金利差と金融政策の方向性、チャートパターンやトレンドといった、ある程度チャートが動きやすい方向を予測できます。

しかし、リーマンショックのような大暴落では、市場がパニック状態で合理的な判断ができない投資家が増え、短時間で噂やニュースが飛び交い、テクニカル分析やファンダメンタルズ分析が機能しにくくなります。

その結果、大暴落時には値動きの予測やシナリオ立てがほぼできなくなってしまい、トレードが難しくなるのです。

ボラティリティの急増でロスカットや追証リスクが跳ね上がる

大暴落時の値動きの特徴として、1日のボラティリティ(値幅)が平常時の数倍に膨らみます。

例えば、1日1円前後しか動かない米ドル円が、1日3円~5円動くような相場に変わってしまうのです。

そのため、いつもの安全なロットサイズでもわずかな逆行で大きな含み損となったり、一瞬の値動きでロスカットされてしまうリスクが上がります。

最悪の場合には急落に巻き込まれ、含み損からロスカット、最終的には追証に追い込まれてしまうリスクもあるのです。

損益の増減が激しくメンタルが崩れやすい

値動きが激しい相場では、短時間に口座の資金が大きく増減するため、トレーダーのメンタルへの負荷も急増します。

さっきまで含み益100万円あったポジションが、5分後には-200万円まで減ってしまうこともあり、その変動をリアルタイムで見ているとメンタルが擦り切れてしまいます。

そのようなメンタルが弱ってしまう状況でトレードを行うと、

・「損失を取り返そうと無理なナンピン」

・「損切りせずに利益回復を祈るだけ」

といった無謀なトレードを行ってしまう可能性が高まるのです。

このように、リーマンショック級の大暴落は単に「値動きが大きい相場」ではなく、予測、リスク管理、メンタルの全てが試される厳しい相場と言えるのです。

リーマンショックから学べるFXのリスク管理と資金管理

リーマンショック級の大暴落の歴史から学べることは、投資家の資産を守るためのリスク管理と資金管理です。

- ゼロカットや追証の仕組みをきちんと理解しておく

- 大暴落時のスプレッド拡大や約定力の低下リスクを把握

- 急変時のトレードシナリオを事前に用意しておく

- ロスカットルールや1回のトレードで許容できる損失額を決める

実際にリーマンショックの教訓から考えられる、トレーダーが意識しておきたいポイントを紹介します。

ゼロカットや追証の仕組みをきちんと理解しておく

まず理解しておくべきこととして、口座ごとの損失処理ルールの違いです。

・国内FX口座:追証(追加証拠金)が発生する可能性がある

・海外FX口座:口座残高がマイナスになってもマイナス分がゼロにリセットされる(ゼロカット採用の場合)

国内FXでは、証拠金以上の損失が出た場合には、追証を抱えてしまうリスクが存在します。

例えば、100万円の証拠金で200万円の損失を出すと、100万円の追証として借金を返済しなければなりません。

海外FXでは、証拠金以上の損失が出た場合には、口座残高がゼロになるゼロカットが発動します。

例えば、100万円の証拠金で200万円の損失を出すと、口座残高は0円となります。

このように、最大限のリスクが発生した時には、国内FXでは借金、海外FXでは口座残高がゼロになる、といった違いがあります。

大暴落時のスプレッド拡大や約定力の低下リスクを把握

リーマンショック級の大暴落時には、値動きが激しくなるだけではなく、スプレッドが拡大したり約定力が低下するリスクもあります。

・スプレッド:一時的に大きく広がり含み損が増えやすい

・約定力:指値が希望レートから滑って約定、約定拒否や約定遅延が発生する

普段の相場では起こらない状況が当たり前になり、トレードを行うこと自体が不利な環境にもなりやすいです。

特にスプレッドが広すぎると、トレードを始めた瞬間からコスト負けしてしまうリスクがあるため、暴落時にはトレードを行わない選択が有効な場合もあります。

急変時のトレードシナリオを事前に用意しておく

大暴落はいつでも「想定外のタイミング」で起こります。

起こったときに慌てないためにも、事前に暴落が起こったときに立ち回りを決めておくことが大切です。

例えば、

・〇〇ショック級の暴落が来たら、即座に一度ポジションを解消する

・日足や4時間足で重要なサポートラインを明確に割り込んだら、売り目線のみに集中する

・1日の損失が口座残高の〇%に達したら、その日のトレードは終了する

といった行動ルールをあらかじめ用意しておきます。

このようにシナリオを決めておけば、いざ思わぬタイミングで暴落が来たとしても、想定外の損失拡大を避けやすくなります。

ロスカットルールや1回のトレードで許容できる損失額を決める

最後に一番重要な、「どこまでの損失を許容するのか」を決めておきましょう。

・1回のトレードで失ってよいのは口座残高の〇%まで

・連続で〇回負けたら、その日のトレードはやめる

・決めた損切りラインは必ず機械的に決済する

といった資金を守るためのルールが、大暴落時には活躍します。

リーマンショックでも多くのトレーダーが負けてしまったことは事実であり、似た暴落に巻き込まれると負けてしまう可能性は高いです。

その時にトレーダーを守ってくれるのが、上記で紹介したロスカットルールなどです。

もし、明日大暴落が来ても大丈夫なように、自分のロスカットルールを決めておきましょう。

まとめ:リーマンショック級を狙うより生き残ることを優先しよう

リーマンショックは、2008年にアメリカの大手投資銀行リーマン・ブラザーズが破綻したことをきっかけに起きた世界的な金融危機のことです。

株価や為替は大きく変動し、その影響は数年にわたって米国や日本の景気を低迷させました。

類似する大暴落は事前に予測することが難しく、気づいたら暴落を始めていたということも珍しくないため、事前に大暴落への対策が重要となります。

特に追証を発生させてしまうと人生にも大きな影響がでるため、BigBossのように最大限の損失は抑えられる、ゼロカットを採用する海外FXを使うのも一つの手段としておすすめです。

BigBossで取引するメリットは3つあります。 BigBossでは最大2,222倍の高いレバレッジで取引できます。さらに取引毎にBigBossPointを獲得できます。 また、プロスプレッド口座ではSTP/ECN方式を採用しており、約定力の高い環境で取引できます。 ぜひ、口座開設をしてみてください。

\ゼロカット採用業者を選ぶなら!/

BigBossコラム編集部

BigBossコラム編集部