という疑問をもっていませんか?

フィボナッチは、FXのテクニカル指標の一つです。

多くのトレーダーに使われているほど有名ですが、使い方を知らない人もいるのではないでしょうか。

そこでこの記事では、以下の内容について詳しく解説します。

- フィボナッチの特徴や種類

- フィボナッチリトレースメントの使い方

- フィボナッチを使うメリットやデメリット

フィボナッチの使い方を身につければ、トレンド相場における押し目買いや戻り売り、反転のタイミングを予測しやすくなります。

FXトレードにフィボナッチを活用したいと考えている人は、ぜひ参考にしてみてください。

\最大レバレッジ2,222倍で取引できる!/

Contents

FXのフィボナッチとは

フィボナッチは、イタリアの数学者レオナルド・フィボナッチが発見したフィボナッチ数列のことです。

フィボナッチ数列とは、0と1から始まり「前の2つの数を加えると次の数になる」数列のことで「0、1、1、2、3、5、8、13・・・」というように続きます。

例えば、3つ目の1は、1つ目の0と2つ目の1を足した数字で、4つ目の2は、2つ目と3つ目の1を足すことで算出できます。

なお、これらの数字はフィボナッチの根底にある考え方のため、実際のトレードでは使う必要はありません。

FXトレードで活用できるフィボナッチ比率は、フィボナッチ数列を発展させたもので、それぞれの数字を1つ後ろの数で割ることで算出できます。

例えば、1÷2=0.5、2÷3=0.67、3÷5=0.6といった計算式で求められ、21÷34以降は以下のように0.618がずっと続きます。

- 21÷34=0.618

- 34÷55=0.618

- 55÷89=0.618

フィボナッチ数列を2つ後ろの数で割ってみると、2÷1=2.0、3÷2=1.5、5÷3=1.667といった数値になります。

そして、この計算方法においても、55÷34以降は1.618になります。

55÷34=1.618

89÷55=1.618

144÷89=1.618

フィボナッチ数列は、ひまわりの花の種子のらせんやハチの雌雄の割合、ミロのビーナスなど、美しい自然界や美術品を構成する黄金比と呼ばれる「1:1.618」に近づいていきます。

フィボナッチを組み込んだテクニカル指標には、フィボナッチリトレースメントを初めとしたさまざまな手法があります。

フィボナッチの種類

FXを始めとした投資において、フィボナッチにはさまざまな手法があります。

- フィボナッチリトレースメント

- フィボナッチエクスパンション

- フィボナッチチャネル

- フィボナッチタイムゾーン

- フィボナッチタイムエクステンション

- フィボナッチサークル

- フィボナッチスパイラル

- フィボナッチアーク

- フィボナッチウェッジ

- フィボナッチファン

フィボナッチの各手法を順番に解説します。

1. フィボナッチリトレースメント

最も有名なフィボナッチは、フィボナッチリトレースメントです。

上昇もしくは下降トレンドの始まりを起点、トレンドが終わるポイントを仮の終点としてラインを引き、トレンド後の反発や押し目の目標価格を予測できます。

直近で上昇トレンドが発生した場合、フィボナッチリトレースメントを引くことで示される0%~100%のラインから、どこで反発するのかを予測できます。

この反発したラインを押し目としてエントリー(発注)が可能です。

フィボナッチリトレースメントが示す各ラインには、よく使われる数値があります。

フィボナッチリトレースメントが示す各ラインには、よく使われる数値があります。

トレンド中にどこまで深く押す(下落の場合は戻り)かで、トレンドの強弱を判断できます。

| フィボナッチ比率 | トレンド |

| 38.2% | 強いトレンドの継続 |

| 50% | そこまで強いトレンドではない |

| 61.8% | 弱いトレンド |

0%を超えると再び上昇トレンドの継続、100%を下回ると上昇トレンドの終了といったような判断にも活用できます。

このように直近のトレンドに対して、次にどの価格で反発するのかを予測する際にフィボナッチリトレースメントは使われているのです。

2. フィボナッチエクスパンション

フィボナッチエクスパンションとは、トレンドがどこまで伸びるかを予測する際に使うフィボナッチです。

フィボナッチエクスパンションを活用すれば、トレンド相場における利確や損切りポイントの予測がしやすくなります。

下図のようにA、B、Cの3点を描画したら、Cを起点にどこまでトレンドが伸びるかを予測します。

フィボナッチエクスパンションの78.6%付近では、一時的に上昇が止まっていることがわかります。

フィボナッチエクスパンションの78.6%付近では、一時的に上昇が止まっていることがわかります。

3. フィボナッチチャネル

フィボナッチチャネルは、安値の2点(上昇トレンドの場合)を結んだ上で、直近の高値から平行にトレンドラインを引っ張って価格を予測するテクニカル指標です。

上図のフィボナッチの各数値付近は、サポートラインやレジスタンスラインとして機能しています。

上図のフィボナッチの各数値付近は、サポートラインやレジスタンスラインとして機能しています。

したがって、エントリーや利確の目安として活用可能です。

4. フィボナッチタイムゾーン

フィボナッチタイムゾーンは、時間軸に対してフィボナッチ数列に基づいた間隔で垂直線を描画するテクニカル指標です。

フィボナッチリトレースメントのように、価格に対してフィボナッチ比率を用いるわけではありません。

フィボナッチタイムゾーンを描画する際は、まず起点(A)と終点(B)を決めます。

下図では、AとBの間にはローソク足が3本あります。

この場合、フィボナッチタイムゾーンは数字が1つ上がるとローソク足が3本進むことになるので②は①から3本後、③は②から3本後の位置に描画します。

なお、フィボナッチの数列は、1、1、2、3、5、8と続いていくため、③の次は④ではなく⑤の位置に描画します。

3本毎に数字が上がっていくので、⑤は③から6本ローソク足が進んだ箇所に描画しましょう。

フィボナッチタイムゾーンは、トレンドの初動となっている箇所に引くことで、トレンド相場の押し目や戻りでのエントリー、天井や底までの時間分析に活用します。

5. フィボナッチタイムエクステンション

フィボナッチタイムエクステンションは、波動の山と谷を基準に次の高値と安値を時間をもとに決めるテクニカル指標です。

フィボナッチタイムエクステンションでは下図のように、AB間の時間軸をベースにCを起点としてフィボナッチ比率が横向きに表示されます。

フィボナッチ比率の数値に来た箇所で相場の転換を予測できます。

フィボナッチ比率の数値に来た箇所で相場の転換を予測できます。

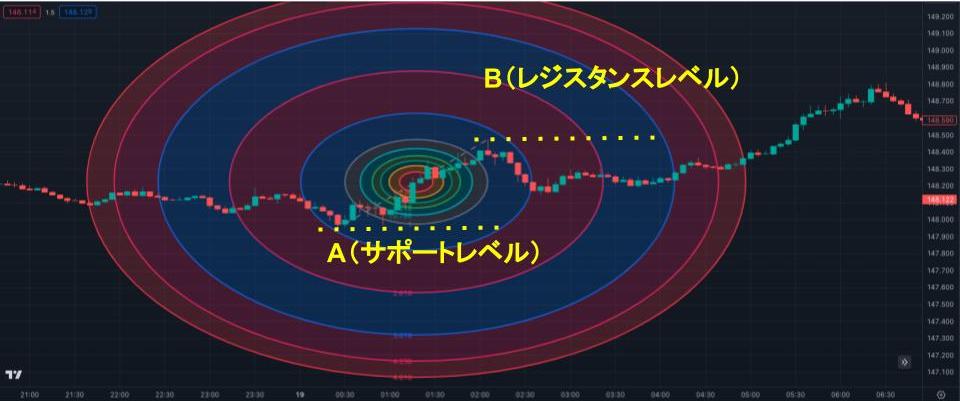

6. フィボナッチサークル

フィボナッチサークルは、高値と安値の2点にトレンドラインを引くことで作成できます。

円は、23.6%、38.2%、50%、61.8%、78.6%・・・と拡大しています。

上図で、価格が円の上側から下側へ下落して、再び上昇方向に進んだケースで考えてみましょう。

この場合、下側の円がサポートレベルとなるので、その水準を割れる可能性は低くなります。

つまり、フィボナッチサークルを活用すれば、サポートレベル(下落しにくくなる水準)とレジスタンスレベル(上昇しにくくなる水準)を判断しやすくなります。

7. フィボナッチスパイラル

フィボナッチスパイラルとは、フィボナッチ数列をらせん状にチャートに描画するテクニカル指標です。

フィボナッチスパイラルのらせん状になっている箇所と価格が重なった場所は重要な高値や安値になりやすいため、トレンドが転換するポイントになることがあります。

フィボナッチスパイラルのらせん状になっている箇所と価格が重なった場所は重要な高値や安値になりやすいため、トレンドが転換するポイントになることがあります。

ただし、フィボナッチスパイラルは海外でもあまり使っている人がいないテクニカル指標です。

そのため、情報が少なく、自身で研究する意欲がある人でなければトレードに活用するのは難しいでしょう。

8. フィボナッチアーク

フィボナッチアークとは、時間的概念を取り入れたフィボナッチの一種で、押し目買いや戻り売りのタイミングを判断するために使います。

上昇トレンドの場合は、下図のように高値から安値にかけて引っ張るように描画しましょう。

Aから下落していますが、38.2%付近(オレンジ色のライン)と重なったあたりで反発していることがわかります。

Aから下落していますが、38.2%付近(オレンジ色のライン)と重なったあたりで反発していることがわかります。

また、下落トレンドの場合は、安値から高値にかけて引っ張るように描画すれば、戻り売りのタイミングを予測しやすくなります。

9. フィボナッチウェッジ

フィボナッチウェッジとは、フィボナッチを扇形に描画するテクニカル指標です。

フィボナッチ比率の付近では、押し目買いや戻り売り狙いの反発を狙ってトレードします。

フィボナッチ比率の付近では、押し目買いや戻り売り狙いの反発を狙ってトレードします。

10. フィボナッチファン

フィボナッチファンは、価格の反発箇所を予測するテクニカル指標です。

上昇トレンドの場合は、下図のように安値から高値へかけて引っ張ります。

各フィボナッチ比率の箇所では、押し目買いのチャンスです。

各フィボナッチ比率の箇所では、押し目買いのチャンスです。

一方、反発せずにフィボナッチ比率を割った場合は、売りエントリーしても良いでしょう。

フィボナッチリトレースメントの基本的な使い方

フィボナッチの中で最も一般的なテクニカル指標がフィボナッチリトレースメントです。

フィボナッチリトレースメントは簡単にチャートに引くことができ、トレンド発生後の押し目買いや戻り売りのタイミングを予測する際に活用できます。

実際のトレードでの使い方を見ていきましょう。

直近のトレンドにフィボナッチを引く

フィボナッチを引く場合、まずは直近のチャートで形成済みのトレンドを探します。

上昇トレンドでは、下図のように安値を起点(A)として高値を終点(B)としてフィボナッチリトレースメントを結びます。

上昇トレンド中の反発による一時的な下落と想定するため、上昇トレンドが継続することを想定した終点は仮のポイントです。

上昇トレンド中の反発による一時的な下落と想定するため、上昇トレンドが継続することを想定した終点は仮のポイントです。

上図では、フィボナッチリトレースメントの38.2%まで下落後に反転上昇しています。

次に、下降トレンドの場合は高値を起点(A)として安値を終点(B)としましょう。

上図では、フィボナッチリトレースメントの50%付近で何度も上昇が止まっています。

上図では、フィボナッチリトレースメントの50%付近で何度も上昇が止まっています。

ここからは上昇トレンド中のフィボナッチリトレースメントをメインに解説を続けます。

各フィボナッチ数値での反発で予測する

フィボナッチリトレースメントを引いたら、各数値での反発を予測していきましょう。

①38%付近で反発して再び上昇トレンドに戻っていく

②50%付近で反発して弱く上昇トレンドを形成していく

③61%付近で1度反発するも、50%付近で押し戻され、100%まで下落していく

反発するラインによって次の動きの強さがある程度予測できます。

下落幅が短いほど、上昇方向の勢いは強いという判断が可能です。

押し目を狙ってエントリーする

予測を立てたあとは、実際に反発したラインを押し目としてトレードしていきましょう。

先ほどのチャートだと押しの浅い38.2%と50%でのエントリーを狙った方が、多くの利益を狙える可能性があります。

価格がフィボナッチリトレースメントのライン上まで到達したら、買いでエントリーしてみましょう。

価格がフィボナッチリトレースメントのライン上まで到達したら、買いでエントリーしてみましょう。

ただし、実際のトレードではフィボナッチリトレースメントのライン上で綺麗に反発するとは限りません。

ラインの少し上や下で反発することもあるので、若干ラインからずらしても良いでしょう。

FXトレードにフィボナッチを活用するメリット

フィボナッチリトレースメントは、チャートが反発する地点を予測するだけの単純な指標ではなく、以下のようなメリットがあります。

- トレンドの転換を予測しやすくなる

- トレンドの強さを判断できる

- 自分の手法に単体でも組み込みやすい

メリットを知ることでトレードに幅広く活用できるので、それぞれを詳しくみていきましょう。

トレンドの転換を予測しやすくなる

フィボナッチリトレースメントを使うことで、トレンドの反発地点を予測しやすくなります。

チャートに目印となるラインが引かれていない場合は、上昇トレンド中の反発による下落が起きたとしてもどこまで下がるのかが予測できません。

しかし、フィボナッチリトレースメントを引くことで、上昇トレンド中のサポートラインとして反発しやすい地点をあらかじめ示すことができ、再び上昇に転じる押し目でのエントリーが可能となります。

一方、下降トレンドのときは、反発による上昇のレジスタンスラインを予測して、再び価格を下げていく反発点でのエントリーができます。

チャート上に目安となるラインがあるだけでもトレードのしやすさが変わるため、エントリーの判断がしやすくなるでしょう。

また、トレンド終了からレンジ相場に移行した際に何度も反転した箇所は、サポートラインやレジスタンスラインとして機能しやすくなります。

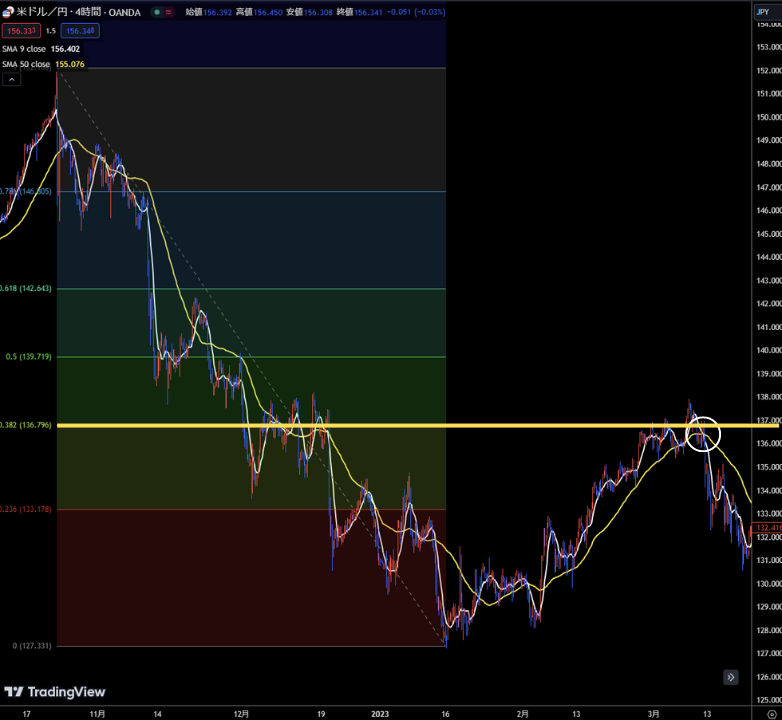

下図では、38.3%付近で買って利益を狙うことも可能です。

ただし、38.2%を割った場合は、素早く損切りしましょう。

ただし、38.2%を割った場合は、素早く損切りしましょう。

トレンドの強さを判断できる

フィボナッチは、反発地点でのトレンドの強さが予測できるため、トレンドに沿ったトレードを続けてもいいのかの判断材料として活用できます。

フィボナッチリトレースメントの23%や38%で反発が起きるとトレンドが強く継続していくことが予測でき、61%や78%で反発すればトレンドの勢いがなくなり始めたことが予測できます。

トレンドに沿ったトレードは大きく利益を伸ばせるチャンスなので、フィボナッチリトレースメントはFX初心者の方にとってメリットが大きいテクニカル指標といえるでしょう。

自分の手法に単体でも組み込みやすい

自分の手法としてテクニカル指標を取り入れる際、他に使っているテクニカル指標やトレードスタイルとの相性も考えなければなりません。

しかし、フィボナッチリトレースメントは過去のトレンドに対する反発点を示すだけなので、単体や他のテクニカル指標と組み合わせやすく、相性を考えなくても自分の手法に取り入れることが可能です。

トレンドはスイングトレードやデイトレードといったどのトレードスタイルでも意識するため、長期、中期、短期すべてのスタイルにおいてフィボナッチリトレースメントを活用できます。

テクニカル指標の中でも使いやすく、自分の手法に組み込みやすいことからFX初心者の方におすすめの指標の1つです。

フィボナッチリトレースメントを使うポイント

フィボナッチリトレースメントはトレンド発生後に使うといった基本がありますが、以下のポイントを意識することで使うべき場面を明確にでき、使いやすさを向上させることができます。

- エントリーと決済の決定

- フィボナッチリトレースメントの数値の意味

- 大きめのトレンド発生後に使う

実際のトレードでフィボナッチリトレースメントを使う前に知っておきたいポイントを見ていきましょう。

エントリーと決済の決定

フィボナッチリトレースメントは発生したトレンドに対しての反発点を示す指標として、エントリーもしくは決済を行うためのポイントを示します。

FX初心者の方にとってエントリーや決済のポイントを見つけることは簡単ではありません。

しかし、フィボナッチリトレースメントを用いることでトレンド発生後の反発ポイントとして押し目買いや戻り売りのエントリーポイントが明確となり、1つの根拠を持って初心者でもトレードを始められるようになります。

利確や損切りを行う際の決済についても同様であり、エントリーや決済のポイントを見つけることが苦手という人には相性の良い指標です。

手法としても取り入れやすいため、自分に合う合わないを見極めるためにまずは使ってみるといったこともできます。

フィボナッチリトレースメントの数値の意味

フィボナッチリトレースメントを使う上で各ラインが示す%の数値の意味を理解しておかなければなりません。

以下の意味が各数値にあります。

- 23.6%:反発が浅く強いトレンド継続を示す

- 38.2%:通常の反発としてトレンド継続を示す

- 50%:トレンドの半値戻しとして多くのトレーダーが注目する

- 61.8%:反発が強くトレンドの転換の可能性を示す

- 76.4%:かなり反発が強くトレンド転換の可能性が強くなる

50%は本来フィボナッチ数列に由来する数値ではありませんが、トレードにおいて重要な半値戻しのラインとなるため意識されやすい傾向にあります。

フィボナッチリトレースメントの数値の意味を理解しておけば、上手くトレードで活かすことができるでしょう。

大きめのトレンド発生後に使う

フィボナッチリトレースメントは大小すべてのトレンドに対して使うことができますが、基本的には大きなトレンドに対して使う方が有効的です。

小さなトレンドだとフィボナッチリトレースメントのラインを無視した位置で反発が発生したり、機能しないといったこともあります。

そのため大きなトレンドを意識するために日足や4時間足といった長い時間軸でトレンドを捉えるようにしてみましょう。

中長期のトレードはもちろん、短期トレードでも強いトレンドの中でフィボナッチリトレースメントを使った反発を狙うことが可能となります。

フィボナッチリトレースメントと相性が良いテクニカル指標

フィボナッチリトレースメントは他のテクニカル指標と組み合わせることで、さらに信頼度の高い予測とトレードが行えるようになります。

トレードで組み合わせやすいテクニカル指標を2種類紹介します。

RSI×フィボナッチリトレースメント

RSI(Relative Strength Index、相対力指数)はフィボナッチリトレースメントと組み合わせやすいテクニカル指標の1つです。

フィボナッチリトレースメントが示す反発ライン付近での値動きの強さを明確にすることができます。

上のチャートは38.2%付近で反発をした場面ですが、フィボナッチリトレースメントだけでは買いと売りの圧力を上手く把握できません。

そこで相場の買われすぎと売られすぎを把握できるRSIを用いることで、38.2%付近の状況を把握してエントリーや決済に役立てることが可能です。

今回はちょうど38.2%付近でチャートが停滞しますが、RSIでは70%を超える買われ過ぎのサインが2回ほど出現し、売りのタイミングであったことがわかります。

このように、フィボナッチリトレースメント単体では把握できない買いと売りの圧力が、RSIによって認識できるようになるテクニカル指標の組み合わせです。

移動平均線×フィボナッチリトレースメント

移動平均線もフィボナッチリトレースメントと組み合わせやすいテクニカル指標の1つです。

フィボナッチリトレースメントが示すラインでの反発を明確にすることができます。

短期と長期の2種類の移動平均線を表示することで、ゴールデンクロス(上昇のサイン)とデッドクロス(下落のサイン)から値動きの変化を把握できます。

上チャートではフィボナッチリトレースメント38.2%のラインでチャートが停滞した時、2本の移動平均線でデッドクロスが出現しています。

38.2%での反発から下落トレンド継続、デッドクロスで下落と判断でき、フィボナッチリトレースメントの信頼度を上げたエントリーが行えるのです。

移動平均線も使いやすいテクニカル指標のため、覚えておくとトレードに役立てられます。

FXトレードでフィボナッチリトレースメントを活用する注意点

使いやすいテクニカル指標のフィボナッチリトレースメントですが、以下のような注意点があります。

- フィボナッチが機能しにくい相場もある

- トレンドが発生した後でなければ使えないことが多い

- 相場状況に応じてラインを引き直さなければならない

フィボナッチリトレースメントを信頼しすぎてミスを起こしてしまう可能性もあるため、トレードに活用する前に理解しておきましょう。

1. フィボナッチが機能しづらい相場もある

フィボナッチの示すラインは確実性があるわけではなく、全てのラインを無視してチャートが動き続けたり、ライン内でレンジ相場に移行したりして機能しないことがあります。

あくまでもフィボナッチのラインは予測の1つであり、確実にラインで反発して移行するわけではありません。

特に、ファンダメンタルズの情報が出ると、フィボナッチが全く機能しないこともあります。

そのため、フィボナッチを使う場合は、単体ではなくRSIやMACDといったテクニカル指標と併用しましょう。

また、フィボナッチエクスパンションを使う場合も同様で、下図ではほぼ上昇しており、どこまで伸びるのか予測しにくいです。

なお、RSIも表示しておけば、161.8%付近では利確した方が良いと判断できます。

なお、RSIも表示しておけば、161.8%付近では利確した方が良いと判断できます。

このようにテクニカル指標を活用すれば、より精度の高いエントリーが可能です。

2. トレンドが発生した後でなければ使えないことが多い

フィボナッチリトレースメントは、発生したトレンドに対して次にどのように動くのかを予測するテクニカル指標です。

そのため、ある程度の規模のトレンドが発生しなければ使うことができません。

トレンドの波が小さなものでフィボナッチリトレースメントを使ってしまうと、機能せず逆にトレードのミスを誘発してしまう可能性があります。

トレンドが発生しているのかを判断するときは、移動平均線や一目均衡線といったトレンド系のテクニカル指標を活用して判断しましょう。

3. 相場状況に応じてラインを引き直さなければならない

フィボナッチリトレースメントを引いても、相場状況に応じてラインを引き直さなければなりません。

なぜなら、基準となる高値や安値を更新することがあるからです。

したがって、フィボナッチを引いた後も、定期的に引き直す必要があります。

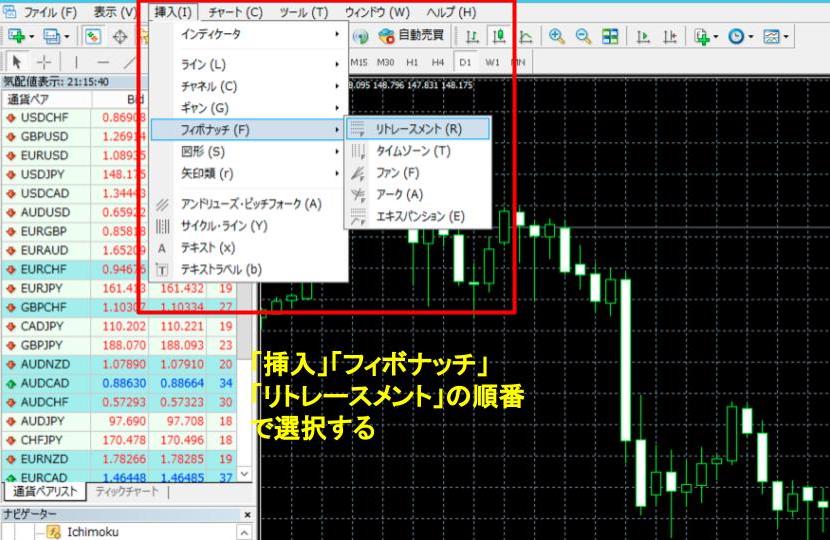

MT4にフィボナッチリトレースメントを設定する方法

フィボナッチは、MT4やMT5でも使うことができます。

ここでは、MT4にフィボナッチリトレースメントを表示させる方法を見ていきましょう。

1. フィボナッチリトレースメントのボタンを押す

MT4を起動したら「挿入」「フィボナッチ」「フィボナッチリトレースメント」の順番でボタンを押します。

2. チャート上で安値から高値までドラッグする

上昇トレンドの場合は、安値(A)から高値(B)に引っ張りましょう。

表示された赤いラインがフィボナッチリトレースメントです。

MT4では、フィボナッチリトレースメント以外に以下の4種類を使うことができます。

MT4では、フィボナッチリトレースメント以外に以下の4種類を使うことができます。

- フィボナッチタイムゾーン

- フィボナッチファン

- フィボナッチアーク

- フィボナッチエキスパンション

また、MT5では、上記に加えてフィボナッチチャネルも利用可能です。

その他のフィボナッチを使いたい場合は、Tradingviewなどの取引プラットフォームの利用を検討してみましょう。

まとめ:

エントリーや決済の判断にフィボナッチを取り入れてみよう

フィボナッチは黄金比とも呼ばれる数列で、それを利用したテクニカル指標がフィボナッチリトレースメントです。

トレンド中の反発地点の予測に役立てることができ、使いやすいテクニカル指標として初心者の方にもおすすめです。

ただし、直前に発生したトレンドのみに対応する指標であり、他のテクニカル指標に比べると信頼度が低くなることがあるため、過信しすぎないようにしましょう。

フィボナッチリトレースメントと、他のテクニカル指標を使ってトレードをしたい方は、複数のインジケーターを搭載したMT4やMT5が使えるFX業者を選びましょう。

MT4やMT5に対応していて、レバレッジの高いFX業者を探しているなら、BigBossをおすすめします。

BigBossで取引するメリットは3つあります。

- 最大2,222倍のレバレッジで取引できる

- 取引毎にBigBossPointがもらえる

- 約定力が高いSTP/ECN方式を採用

BigBossでは最大2,222倍の高いレバレッジで取引できます。さらに取引毎にBigBossPointを獲得でき、ボーナスに交換可能です。

また、プロスプレッド口座ではSTP/ECN方式を採用しており、約定力の高い環境で取引できます。

ぜひ、口座開設をしてみてください。

\最大2,222倍のレバレッジで取引できる!/